Головне управління ДПС у Дніпропетровській області (Криворізький регіон) інформує

Які пільги щодо сплати земельного податку встановлені для фізичних осіб?

Головне управління ДПС у Дніпропетровській області звертає увагу платників.

Пільги щодо сплати земельного податку для фізичних осіб наведені у ст. 281 Податкового кодексу України від 02 грудня 2010 року № 2755-VI (із змінами) (далі – ПКУ).

Так, згідно з п. 281.1 ст. 281 ПКУ від сплати земельного податку звільняються:

- особи з інвалідністю першої і другої групи;

- фізичні особи, які виховують трьох і більше дітей віком до 18 років;

- пенсіонери (за віком);

- ветерани війни та особи, на яких поширюється дія Закону України від 22 жовтня 1993 року № 3551-XII «Про статус ветеранів війни, гарантії їх соціального захисту» (із змінами);

- фізичні особи, визнані законом особами, які постраждали внаслідок Чорнобильської катастрофи.

Відповідно до п. 281.2 ст. 281 ПКУ звільнення від сплати податку за земельні ділянки, передбачене для відповідної категорії фізичних осіб пунктом 281.1 ст. 281 ПКУ, поширюється на земельні ділянки за кожним видом використання у межах граничних норм:

- для ведення особистого селянського господарства – у розмірі не більш як 2 гектари;

- для будівництва та обслуговування житлового будинку, господарських будівель і споруд (присадибна ділянка):

у селах – не більш як 0,25 гектара,

у селищах – не більш як 0,15 гектара,

у містах – не більш як 0,10 гектара;

- для індивідуального дачного будівництва – не більш як 0,10 гектара;

- для будівництва індивідуальних гаражів – не більш як 0,01 гектара;

- для ведення садівництва – не більш як 0,12 гектара.

Від сплати податку звільняються на період дії єдиного податку четвертої групи власники земельних ділянок, земельних часток (паїв) та землекористувачі за умови передачі земельних ділянок та земельних часток (паїв) в оренду, користування на інших умовах (у тому числі на умовах емфітевзису) платнику єдиного податку четвертої групи (п. 281.3 ст. 281 ПКУ).

Згідно з п. 281.4 ст. 281 ПКУ якщо фізична особа, визначена у п. 281.1 ст. 281 ПКУ, станом на 01 січня поточного року має у власності декілька земельних ділянок одного виду використання, площа яких перевищує межі граничних норм, визначених п. 281.2 ст. 281 ПКУ, така особа до 01 травня поточного року подає письмову заяву у довільній формі до контролюючого органу за місцем знаходження будь-якої земельної ділянки про самостійне обрання/зміну земельних ділянок для застосування пільги (далі – заява про застосування пільги).

Пільга починає застосовуватися до обраних земельних ділянок з базового податкового (звітного) періоду, в якому подано таку заяву, та діє до початку місяця, що настає за місяцем подання нової заяви про застосування пільги.

У разі подання фізичною особою, яка станом на 01 січня поточного року має у власності декілька земельних ділянок одного виду використання, заяви про застосування пільги після 01 травня поточного року, пільга починає застосовуватися до обраних земельних ділянок з наступного податкового (звітного) періоду.

Якщо право на пільгу у фізичної особи, яка має у власності декілька земельних ділянок одного виду використання, виникає протягом календарного року та/або фізична особа, визначена у п. 281.1 ст. 281 ПКУ, набуває право власності на земельну ділянку/земельні ділянки одного виду використання, така особа подає заяву про застосування пільги до контролюючого органу за місцем знаходження будь-якої земельної ділянки протягом 30 календарних днів з дня набуття такого права на пільгу та/або права власності (п. 281.5 ст. 281 ПКУ).

Пільга починає застосовуватися до обраних земельних ділянок з урахуванням вимог п. 284.2 ст. 284 ПКУ та діє до початку місяця, що настає за місяцем подання нової заяви про застосування пільги.

У разі недотримання фізичною особою вимог абзацу першого п. 281.5 ст. 281 ПКУ пільга починає застосовуватися до обраних земельних ділянок з наступного податкового (звітного) періоду.

Базовим податковим (звітним) періодом для плати за землю є календарний рік (п. 285.1 ст. 285 ПКУ).

Закон України № 4577: сплата податку на прибуток підприємств у разі втрати статусу резидента Дефенс Сіті

Головне управління ДПС у Дніпропетровській області повідомляє.

Законом України від 21 серпня 2025 року № 4577-ІХ «Про внесення змін до Податкового кодексу України та інших законів України щодо підтримки підприємств оборонно-промислового комплексу», який набрав чинності 05.10.2025, внесено зміни до Податкового кодексу України від 02 грудня 2010 року № 2755-VI (із змінами) (далі – ПКУ), пов’язані, зокрема, з запровадженням нового правового режиму – Дефенс Сіті для стимулювання розвитку оборонно-промислового комплексу через надання податкових, митних та регуляторних пільг підприємствам – резидентам Дефенс Сіті.

Так, відповідно до п.п. 14.1.284 прим. 1 п. 14.1 ст. 14 ПКУ поняття «резидент Дефенс Сіті» у ПКУ вживається у значенні, наведеному у Законі України від 21 червня 2018 року № 2469-VIII «Про національну безпеку України» (із змінами) (далі – Закон № 2469).

Згідно з частиною першою ст. 35 Закону № 2469 резидент Дефенс Сіті – це юридична особа, якій відповідно до Закону № 2469 надано статус резидента Дефенс Сіті та яка згідно з інформацією, що міститься у реєстрі Дефенс Сіті, продовжує перебувати у такому статусі.

Тимчасово, до 01 січня 2036 року, але не пізніше року вступу України до Європейського Союзу, справляння податків і зборів для платників податків – резидентів Дефенс Сіті здійснюється з урахуванням особливостей, визначених п. 76 підрозділу 10 розділу XX «Перехідні положення» ПКУ.

Згідно з п.п. 76.1 п. 76 підрозділу 10 розділу XX ПКУ визначено, що у разі втрати статусу резидента Дефенс Сіті або порушення передбачених п.п. 76.1 п. 76 підрозділу 10 розділу XX «Перехідні положення» ПКУ вимог (крім порушення вимоги про використання звільненого від оподаткування прибутку до 31 грудня календарного року, наступного за податковим (звітним) роком, наслідки якого визначені абзацом десятим п.п. 76.1 п. 76 підрозділу 10 розділу XX «Перехідні положення» ПКУ) платник податку втрачає право на звільнення від оподаткування прибутку з першого числа першого місяця податкового (звітного) періоду, в якому відбулися втрата статусу резидента Дефенс Сіті або порушення передбачених п.п. 76.1 п. 76 підрозділу 10 розділу XX «Перехідні положення» ПКУ вимог. При цьому платник податку протягом 30 календарних днів після втрати статусу резидента Дефенс Сіті або не пізніше наступного дня після вчинення порушення передбачених п.п. 76.1 п. 76 підрозділу 10 розділу XX «Перехідні положення» ПКУ вимог зобов’язаний подати уточнюючу (уточнюючі) податкову декларацію з податку на прибуток підприємств, нарахувати та сплатити податкове зобов’язання з податку на прибуток підприємств та пеню відповідно до норм ПКУ. Податкові зобов’язання і пеня нараховуються, починаючи з першого числа першого місяця податкового (звітного) періоду, в якому виникли обставини невідповідності вимогам до резидента Дефенс Сіті, що стало підставою для прийняття рішення про втрату статусу резидента Дефенс Сіті, або вчинено порушення передбачених п.п. 76.1 п. 76 підрозділу 10 розділу XX «Перехідні положення» ПКУ вимог. При цьому встановлені ст. 102 ПКУ строки давності не застосовуються.

У Туреччині сертифікати про форс-мажор видають лише торгово-промислові палати

У Туреччині сертифікати про форс-мажорні обставини мають право видавати лише регіональні торгово-промислові палати цієї країни за місцем виникнення події.

Таку офіційну відповідь Союз торгових палат і товарних бірж Турецької Республіки надав на запит Торгово-промислової палати України.

Відповідно до наданої інформації, міністерства, посольства та TOBB не мають відповідних повноважень для видачі таких сертифікатів.

Висновки інших органів можуть мати значення лише в межах їх компетенції, але не замінюють сертифікатів.

Державна податкова служба звертає увагу платників на важливість правильного оформлення документів.

Отримана інформація дозволить ДПС забезпечити єдиний підхід при проведенні документальних перевірок та зменшити кількість безпідставних спорів.

Заробітна плата в «конверті» - соціальна незахищенність

Головне управління ДПС у Дніпропетровській області звертає увагу, що працівник, отримуючи нелегальну винагороду в результаті домовленості з роботодавцем, позбавляє себе соціальних виплат та гарантій. Виплата заробітної плати у «конверті» – тягар сучасності, який несе за собою багато негараздів як країні так і кожному з нас. Усна домовленість жодним чином не фіксується юридично, роботодавець сплачує стільки, скільки вважає за потрібне і доти, поки вважає за потрібне.

Дуже важливо, щоб громадяни усвідомили, що їх згода отримувати зарплату «в конверті» позбавляє їх соціального захисту. Адже пенсія виплачується з урахуванням тільки офіційно нарахованої суми заробітної плати.

Законом України «Про загальнообов’язкове державне пенсійне страхування» передбачено, що страховий стаж – це період, протягом якого особа підлягає загальнообов’язковому державному пенсійному страхуванню, та за який щомісяця сплачені страхові внески в сумі не меншій, ніж мінімальний страховий внесок. Якщо з якихось причин роботодавець не сплачує внески на загальнообов’язкове державне пенсійне страхування за своїх найманих працівників (причиною може бути і виплата заробітної плати «в конверті» без сплати страхових внесків, і нарощування заборгованості як з виплати заробітної плати, так і зі сплати страхових внесків), то періоди, за які не сплачені внески, не враховуються в страхових стаж найманого працівника та не включаються в заробіток для розрахунку розміру пенсії.

Заробітна плата офіційно працевлаштованого працівника, про яку щомісячно та в повному обсязі звітує роботодавець та з якої здійснюється сплата єдиного внеску, забезпечує працівника повним соціальним захистом, гарантованим державою, а період роботи зараховується до стажу, який буде разом із розміром заробітної плати враховуватися під час нарахування пенсії.

Отже, одержуючи заробітну плату в «конверті», наймана особа залишається соціально незахищеною і у майбутньому. Офіційна заробітна плата є гарантією отримання соціальних виплат, а в майбутньому гідної пенсії.

Інформаційно-роз’яснювальна кампанія щодо запровадження системи управління податковими ризиками (комплаєнс-ризиками) у ДПС

Головне управління ДПС у Дніпропетровській області доводить до відома платників наступне.

ДПС продовжує інформаційно-роз’яснювальну кампанія про реалізацію експериментального проєкту щодо функціонування системи управління податковими ризиками (комплаєнс-ризиками) в Державній податковій службі України (далі – Експериментальний проєкт).

Мета кампанії – роз’яснення платникам змін у підходах до організації роботи ДПС у зв’язку зі схваленням Кабінетом Міністрів України постанови від 25 липня 2024 року № 854 «Про реалізацію експериментального проєкту щодо функціонування системи управління податковими ризиками (комплаєнс-ризиками) в Державній податковій службі» (далі – Постанова № 854). Ця Постанова є методологічною основою та базовим документом для практичної реалізації Експериментального проєкту.

Запровадження системи управління податковими ризиками у ДПС забезпечить системність та єдиний підхід до управління ризиками дотримання податкового законодавства у роботі органів ДПС по всій вертикалі, зосередження зусиль податкових органів на найбільш проблемних питаннях в адмініструванні податків і зборів.

Постанова № 854 не встановлює жодних нових обов’язків або обмежень для платників податків. Для більшості платників, які прагнуть дотримуватися податкового законодавства, ДПС зосередить зусилля на вжитті проактивних заходів впливу (сприятливих заходах впливу, спрямованих на допомогу платникам податків у розумінні виконання своїх податкових обов’язків), які реалізуються шляхом надання консультацій, інформаційно-довідкових послуг, здійснення сервісного обслуговування платників.

Напрямки функціонування системи управління податковими ризиками (комплаєнс-ризиками)

Головне управління ДПС у Дніпропетровській області інформує.

Відповідно до п. 11 Порядку реалізації експериментального проекту щодо функціонування системи управління податковими ризиками (комплаєнс-ризиками) в Державній податковій службі (далі – Порядок), затвердженого постановою Кабінету Міністрів України від 25 липня 2024 року № 854, об’єктом оцінювання стосовно наявності/відсутності податкових ризиків є діяльність платника податків щодо виконання ним податкових обов’язків, визначених податковим законодавством, іншим законодавством, контроль за дотриманням якого покладено на податковий орган, з податків, зборів, платежів, закріплених за ДПС відповідно до постанови Кабінету Міністрів України від 16 лютого 2011 року № 106 «Деякі питання ведення обліку податків, зборів, платежів та інших доходів бюджету» (із змінами).

Пунктом 12 Порядку визначено, що метою запровадження системи управління у ДПС під час реалізації експериментального проекту є:

- підвищення рівня дотримання платниками податків податкових обов’язків із використанням підходу, що базується на оцінці податкових ризиків;

- визначення причин виникнення податкових ризиків платників податків;

- ідентифікація, аналіз та оцінювання податкових ризиків платників податків, визначення заходів впливу (способів реагування) щодо цих ризиків, які здійснюються за наявності підстав, у межах та спосіб, що визначені Податковим кодексом України та іншими актами законодавства, з урахуванням наявності фінансових, матеріально-технічних, людських та інших ресурсів ДПС для мінімізації таких податкових ризиків платників податків з огляду на їх вагомість;

- впровадження диференційованих підходів до управління податковими ризиками на основі вагомості ризику, визначеної відповідно до методики.

Щодо трудових договорів (угод) за сумісництвом

Головне управління ДПС у Дніпропетровській області повідомляє.

Відповідно до статті 43 Конституції України кожен має право на працю, що включає можливість заробляти собі на життя працею, яку він вільно обирає або на яку вільно погоджується.

Згідно з ч. 2 ст. 21 Кодексу законів про працю України (далі – КЗпП) працівник має право реалізувати свої здібності до продуктивної і творчої праці шляхом укладення трудового договору на одному або одночасно на декількох підприємствах, в установах, організаціях, якщо інше не передбачено законодавством, колективним договором або угодою сторін.

Це дозволяє працівникам, крім основного трудового договору, додатково укладати трудові договори (угоди) за сумісництвом.

Нагадуємо, що постановою Кабінету Міністрів України від 22 листопада 2022 року № 1306 «Про визнання такими, що втратили чинність, деяких постанов Кабінету Міністрів України з питань роботи за сумісництвом працівників державних підприємств, установ і організацій» визнано такими, що втратили чинність, а саме:

- постанову Кабінету Міністрів України від 3 квітня 1993 року № 245 «Про роботу за сумісництвом працівників державних підприємств, установ і організацій»;

- постанову Кабінету Міністрів України від 4 березня 2015 року № 81 «Про роботу за сумісництвом працівників державних підприємств, установ і організацій, які переміщуються з районів проведення антитерористичної операції».

Наразі оплата праці за сумісництвом регулюється КЗпП.

Згідно із вимогами ст. 1021 КЗпП та ст. 19 Закону України «Про оплату праці» сумісництвом вважається виконання працівником, крім основної, іншої оплачуваної роботи на умовах трудового договору у вільний від основної роботи час на тому самому або іншому підприємстві, в установі, організації або у роботодавця – фізичної особи.

Працівники, які працюють за сумісництвом, одержують заробітну плату за фактично виконану роботу.

Додатково повідомляємо, що особа не може виконувати свої трудові обов’язки одночасно (в одні й ті ж години) за основним місцем роботи і місцем роботи за сумісництвом.

Безбар’єрність: поняття та напрями

Головне управління ДПС у Дніпропетровській області повідомляє, що розпорядженням Кабінету Міністрів України від 14 квітня 2021 року № 366-р схвалено Національну стратегію із створення безбар’єрного простору в Україні на період до 2030 року (із змінами) (Стратегія). Ця Стратегія розроблена відповідно до принципів та інструментів методології управління, орієнтованого на результат, спрямована на сталий, інклюзивний розвиток і забезпечення доступності та людиноцентричності у всіх сферах життєдіяльності суспільства, розв’язання наявних проблем та задоволення потреб різних суспільних груп шляхом виконання визначених завдань та досягнення поставлених цілей.

Інформуємо про такі поняття та напрями безбар’єрності.

► Безбар’єрність

Загальний підхід до формування та імплементації державної політики для забезпечення безперешкодного доступу всіх груп населення до різних сфер життєдіяльності. Безбар’єрним середовищем визнається простір необмежених можливостей, в якому відсутні дискримінація, соціальні упередження та стереотипи, враховуються інтереси та потреби кожного громадянина.

► Доступність

Забезпечення рівного доступу всім групам населення до фізичного оточення, транспорту, інформації та зв’язку, інформаційно-комунікаційних технологій і систем, а також до інших об’єктів та послуг, як у міських, так і в сільських районах.

► Інклюзія

Процес збільшення ступеня участі всіх громадян у соціумі. Вона передбачає усунення бар’єрів та розробку і застосування конкретних рішень, які дозволять кожній людині рівноправно брати участь у суспільному житті. Один із ключових принципів інклюзії – залучення всіх людей у всі сфери життя.

► Фізична безбар’єрність

Усі об’єкти фізичного оточення доступні для всіх соціальних груп незалежно від віку, стану здоров’я, інвалідності, майнового стану, статі, місця проживання та інших ознак.

► Інформаційна безбар’єрність

Люди незалежно від їх функціональних порушень чи комунікативних можливостей мають доступ до інформації в різних форматах та з використанням технологій, зокрема шрифт Брайля, великошрифтовий друк, аудіодискрипція (тифлокоментування), переклад жестовою мовою, субтитрування, формат, придатний для зчитування програмами екранного доступу, формати простої мови, легкого читання, засоби альтернативної комунікації.

► Цифрова безбар’єрність

Усі суспільні групи мають доступ до швидкісного Інтернету, публічних послуг та публічної цифрової інформації.

► Суспільна та громадянська безбар’єрність

Забезпечено рівні можливості участі всіх людей, їх об’єднань та окремих суспільних груп у житті громад та держави, рівний доступ до суспільно-політичного та культурного життя, сприятливе середовище для фізичного розвитку та самореалізації, а також інклюзивне середовище як передумова для участі в усіх формах суспільного життя та громадської активності.

► Освітня безбар’єрність

Створені рівні можливості та вільний доступ до освіти, зокрема освіти протягом життя, а також здобуття іншої професії, підвищення кваліфікації та опанування додаткових компетентностей.

► Економічна безбар’єрність

Усі громадяни незалежно від віку, статі, сімейного стану чи стану здоров’я мають умови та можливості для працевлаштування, отримання фінансових та інших ресурсів для заняття підприємництвом чи самозайнятістю.

Електронний кабінет: подання Заяви про внесення змін до Державного реєстру фізичних осіб – платників податків (форма № 5ДР)

Головне управління ДПС у Дніпропетровській області повідомляє.

Подання Заяви в електронному вигляді можливе на підставі Свідоцтва про народження дитини для малолітніх осіб (до 14 років) або Паспорта громадянина України. Для іноземців подання Заяви про внесення змін до Державного реєстру фізичних осіб – платників податків (форма № 5ДР) (далі – Заява) можливе на підставі Посвідки на проживання у формі ІД-картки.

Для внесення Заяви використовуйте режим «ЕК для громадян», натисніть на кнопку «Заява про внесення змін до ДРФО (5ДР)», потім натисніть «Створити»:

- оберіть стосовно кого вноситься Заява;

- зазначте чи перебуваєте на обліку як внутрішньо переміщена особа;

- ознайомтесь з Повідомленням про склад та мету збору персональних даних у Державному реєстрі фізичних осіб – платників податків, права та обов’язки фізичної особи – платника податків та підтвердіть ознайомлення, натисніть «Перейти до форми».

Заповнюйте Заяву українською мовою. Зверніть увагу на обов’язкові для заповнення поля, помічені *, без яких неможливе збереження форми.

- Блок даних – «Особиста інформація»

Внесіть реєстраційний номер облікової картки платника податків, по якому вносяться зміни до відповідного поля.

Заповнюємо поля «Прізвище», «Ім’я», «По батькові» згідно з даними документа, що посвідчує особу (для дитини – згідно зі свідоцтвом про народження). Для заповнення кожного поля використовуємо вибір значення з довідника.

Якщо були зміни прізвища, імені та/або по батькові, вкажіть попередні дані прізвища, імені та/або по батькові у відповідних полях форми.

«Прізвище» та «Ім’я» латиницею заноситься автоматично. Перевірте написання, за необхідності виправте.

За відсутності певного прізвища, імені або по батькові у довіднику необхідно внести значення вручну та ретельно звірити написання згідно з документом, що посвідчує особу. Система дозволяє збереження та відправку форми за наявності некритичних зауважень типу «відсутність у довіднику певних значень».

Дату народження вносимо згідно з даними документа, що посвідчує особу (для дитини – згідно зі свідоцтвом про народження). При внесенні дати можна скористатися календарем або внести відповідну дату у поле вручну.

У полі «Стать» оберіть значення «чоловіча» або «жіноча».

Зазначте країну громадянства (за замовчуванням – Україна). За необхідності використовуємо вибір значення з довідника. Внесіть Унікальний номер запису в Єдиному демографічному реєстрі (зазначається в ІД-картці та в закордонному паспорті). Іноземці заповнюють податковий номер у країні громадянства (за наявності).

- Блок даних – «Місце народження/Місце проживання»

Місце народження заповнюється згідно з даними документа, що посвідчує особу (для дитини – згідно з даними свідоцтва про народження). Для заповнення використовуємо вибір значення з довідника. Після вибору певного населеного пункту із довідника, поля «Область», «Район», «Тер.громада» тощо – заповнюються автоматично.

Закордонне місце народження вноситься вручну, без використання довідників.

Аналогічно, використовуючи довідники, заповнюємо задеклароване (зареєстроване) місце проживання (перебування) відповідно до документа, що посвідчує особу, витягу з реєстру територіальної громади або інших документів, до яких вносяться відомості про реєстрацію місця проживання.

У разі, якщо особа перебуває на обліку як внутрішньо переміщена, заповнюється «Зареєстроване місце проживання внутрішньо переміщеної особи».

- Блок даних – «Документ, що посвідчує особу»

У розділі «Документ, що посвідчує особу» вкажіть реквізити документа, що посвідчує особу або свідоцтва про народження малолітньої особи (назву документа, серію (за наявності), номер, дату видачі та орган, що видав документ.

Якщо Заява подається представником або одним із батьків малолітньої особи (усиновителем, опікуном, піклувальником), вказуються реєстраційні дані та дані документа, що посвідчує таку особу

Використовуючи довідник оберіть Центр обслуговування платників, де бажаєте отримати документ, що засвідчує реєстрацію у Державному реєстрі фізичних осіб – платників податків (Картку платника податків).

Зверніть увагу, що надання копій документів є обов’язковою умовою для прийняття Заяви. Для додавання копії документу натисніть «+»

Оберіть назву документу.

Оберіть файл документу.

Для додавання копії ще одного документу натисніть «+» та аналогічно додайте назву та оберіть файл іншого документу.

Звертаємо увагу:

- якщо додається сканована копія паспорта громадянина України у формі книжечки, обов’язковими є 1 – 2 сторінки, 3 – 6 сторінки – у разі вклеювання до паспорта нових фотокарток при досягненні 25 і 45 річного віку, та відповідні сторінки з відміткою про реєстрацію місця проживання;

- якщо додається сканована копія паспорта громадянина України у формі картки, обов’язковими є лицьовий та зворотній бік ID-картки та копія документа (довідки, витягу) про реєстрацію місця проживання;

- у разі зміни «Прізвища», «Імені» та/або «По батькові» додається сканована копія відповідного документа (свідоцтва про шлюб/ розірвання шлюбу, свідоцтва про зміну імені), що підтверджує такі зміни;

- у разі подання Облікової картки/Заяви про внесення змін на малолітніх осіб (до 14 років) обов’язково додається копія свідоцтва про народження дитини та копія документа, що посвідчує особу одного із батьків (усиновителя, опікуна, піклувальника).

Для збереження Заяви натисніть «Зберегти».

При збереженні система здійснює автоматичну перевірку повноти заповнення полів.

Детальніше з інструкцією щодо подання Заяви за ф. № 5ДР можна ознайомитись за посиланням

Платники Дніпропетровщини протягом 9 місяців цього року сплатили до бюджетів усіх рівнів майже 5,2 млрд грн рентної плати

Актуальні питання та особливості адміністрування рентної плати за спеціальне використання лісових ресурсів – у центрі уваги онлайн зустрічі податківців Дніпропетровщини з платниками області.

Фахівці Головного управління ДПС у Дніпропетровській області (ГУ ДПС) наголосили, що рентна плата – це внесок у збереження екосистеми. Протягом січня – вересня цього року від суб’єктів господарювання Дніпропетровщини до бюджетів усіх рівнів загалом надійшло майже 5,2 млрд грн рентної плати, з яких майже 3,7 млрд грн – до загального фонду державного бюджету і понад 1,5 млрд грн – до місцевих скарбниць.

Під час діалогу детально розглянули умови спеціального використання лісових ресурсів. Зокрема, зупинилися на видачі спеціальних дозволів на використання лісових ресурсів, відповідно до яких визначаються об’єкти оподаткування рентною платою за спеціальне використання лісових ресурсів.

На зустрічі обговорили терміни та умови рентної плати лісокористувачами.

Фахівці ГУ ДПС акцентували увагу платників на правильному заповненні податкових декларацій з рентної плати та відповідних розрахунків з рентної плати за спеціальне використання лісових ресурсів.

Під час розмови учасники заходу мали можливість поставити запитання щодо застосування норм податкового законодавства і отримати компетентні відповіді.

Податківці Дніпропетровщини наголошують, що своєчасна сплата податків є запорукою фінансової стійкості держави і громад.

Системна робота податківців Дніпропетровщини, у тому числі інформаційно-роз’яснювальна, покращує фінансову дисципліну платників та сприяє збільшенню надходжень до бюджетів усіх рівнів.

Прибираємо бар'єри в комунікації: якісні та зручні послуги платникам – швидко і просто

Головне управління ДПС у Дніпропетровській області інформує.

Держава починається з поваги. Надання послуг у безбар'єрному середовищі є важливим кроком до створення інклюзивного та справедливого суспільства. Це не лише питання забезпечення прав людей з інвалідністю, але й створення умов для комфортного життя для всіх громадян.

Сьогодні ознакою справедливого, сучасного та відкритого суспільства є проявлення гуманізму і поваги до кожного. Наше ставлення до інклюзивності, доступності послуг, інформації, можливостей незалежно від фізичних, вікових, мовних чи соціальних особливостей людини характеризує соціум, в якому ми живемо, працюємо, відпочиваємо і задовольняємо свої потреби.

Податкова служба є транспарентною, сучасною і технологічною службою, яка надає якісні та зручні послуги платникам.

Якісне сервісне обслуговування платників – один з пріоритетів діяльності податківців.

Зручність та забезпечення потреб людей з інвалідністю і маломобільних груп населення під час отримання ними послуг – під особливою увагою. Так, у Центрах обслуговування платників забезпечено доступність приміщень для таких осіб.

Комунікації з контролюючими органами у зручних форматах надають можливість кожному за потреби отримати, зокрема довідки, консультації чи відеоінструкції.

Електронні сервіси ДПС також для комфорту платників. Найпопулярніший сервіс – Електронний кабінет, за допомогою якого в онлайн режимі можна подати звітність, сплатити податки, отримати необхідну інформацію тощо.

Під свої потреби кожний сьогодні має можливість обрати необхідний механізм взаємодії з податковою – офлайн чи онлайн, чат чи дзвінок.

Прибираючи бар’єри, ми будуємо суспільство без обмежень, в якому забезпечуються рівні права та можливості для всіх людей у самореалізації, зайнятості, пересуванні, сервісах, здобутті освіти, спілкуванні, дозвіллі, розвитку.

Безбар’єрний підхід – це шлях до більшої довіри, прозорості та ефективності у взаємодії, зокрема між державою та платниками податків.

Для включення до Реєстру волонтерів необхідно подати заяву

Головне управління ДПС у Дніпропетровській області звертає увагу.

Для включення до Реєстру волонтерів антитерористичної операції та/або здійснення заходів із забезпечення національної безпеки і оборони, відсічі і стримування збройної агресії Російської Федерації (Реєстр волонтерів), необхідно подати заяву.

Заява у паперовій формі може бути подана особисто, поштою або через уповноважену особу (представника):

- благодійником особисто – до будь-якого контролюючого органу з пред’явленням паспорта громадянина України, або документа, що посвідчує особу. Іноземці та особи без громадянства пред’являють документ, що підтверджує перебування на території України на законних підставах;

- представником – до контролюючого органу за місцем проживання фізичної особи – благодійника, за наявності документа, що посвідчує особу такого представника, та документа, що посвідчує особу довірителя, або його ксерокопії (з чітким зображенням), а також довіреності, засвідченої нотаріально, на проведення відповідних дій (після пред'явлення повертається);

- поштою – до контролюючого органу за місцем проживання фізичної особи – благодійника, підпис фізичної особи – благодійника на заяві має бути завірений нотаріально.

Форму заяви для заповнення можна отримати на вебпорталі ДПС України (.docx, 61 Kb) (https://tax.gov.ua/baneryi/dlya-volonteriv/zayava-pro-vklyuchennya-do-reestru/).

РРО/ПРРО: фінансова дисципліна суб’єкта господарювання – гарантія сталого наповнення бюджетів!

Головне управління ДПС у Дніпропетровській області нагадує, що суб’єкти господарювання (СГ), які здійснюють розрахункові операції (далі – РО) у готівковій та/або безготівковій формі (із застосуванням електронних платіжних засобів, платіжних чеків, жетонів тощо) при продажу товарів (наданні послуг) у сфері торгівлі, громадського харчування та послуг, а також операції з приймання готівки для подальшого її переказу зобов’язані, зокрема:

- проводити РО на повну суму покупки (надання послуг) через зареєстровані, опломбовані у встановленому порядку та переведені у фіскальний режим роботи РРО або через зареєстровані фіскальним сервером контролюючого органу програмні РРО (ПРРО) зі створенням у паперовій та/або електронній формі відповідних розрахункових документів, що підтверджують виконання РО.

Нагадуємо, що починаючи з 01 січня 2022 року, усі суб’єкти господарювання у разі здійснення розрахункових операцій зобов’язані застосовувати РРО/ПРРО. Тільки ФОПи – платники єдиного податку першої групи мають право не використовувати РРО/ПРРО.

Підкреслюємо, що від повноти обсягу розрахункових операцій, проведених через РРО/ПРРО, та повноти сплати податкових платежів залежить обсяг надходжень до бюджетів, що сьогодні надважливо для економіки країни.

Акцентуємо, що в отриманні фіскального чеку мають бути зацікавлені й покупці товарів та послуг. Адже без цього фіскального документа, зокрема на продукцію, не поширюється гарантія якості товару і неможливо притягнути до відповідальності недобросовісного продавця.

Тож, дотримання законодавства у сфері розрахункових операцій усіма учасниками ринку гарантує, як рівні конкурентні умови, надходження до бюджетів, так і захист прав споживачів.

Звертаємо увагу, що з 01 серпня 2025 року завершився перехідний період, під час якого діяв зменшений розмір штрафів за порушення правил застосування РРО/ПРРО.

Ці пом’якшення втратили чинність і штрафи за проведення розрахункових операцій з використанням РРО/ПРРО на неповну суму вартості проданих товарів (наданих послуг), непроведення розрахункових операцій через РРО/ПРРО з фіскальним режимом роботи, невидача (у паперовому вигляді та/або електронній формі) відповідного розрахункового документа що підтверджує виконання розрахункової операції становлять:

- 100 % суми, на яку здійснено продаж товарів (робіт, послуг) з порушеннями – за порушення, вчинене вперше;

- 150 % суми, на яку здійснено продаж товарів (робіт, послуг) з порушеннями – за кожне наступне порушення.

Дякуємо кожному платнику за сумлінне виконання зобов’язань, за правову свідомість і за фінансову дисципліну.

Довідково: СГ Дніпропетровщини станом на 01.10.2025 зареєстровано 14 448 РРО та 67 629 ПРРО.

До уваги ФОПів – платників єдиного податку першої або другої груп!

Головне управління ДПС у Дніпропетровській області нагадує.

Пунктом 295.5 ст. 295 Податкового кодексу України від 02 грудня 2010 року № 2755-VI (із змінами) (далі – ПКУ) платники єдиного податку першої і другої груп, які не використовують працю найманих осіб, звільняються від сплати єдиного податку протягом одного календарного місяця на рік на час відпустки, а також за період хвороби, підтвердженої витягом з Електронного реєстру листків непрацездатності, якщо вона триває 30 і більше календарних днів.

Інформація про період щорічної відпустки і терміни тимчасової втрати працездатності з обов’язковим доданням витягу з Електронного реєстру листків непрацездатності подається за заявою у довільній формі (п.п. 298.3.2 п. 298.3 ст. 298 ПКУ).

Згідно з п. 292.1 ст. 292 ПКУ доходом платника єдиного податку є для фізичної особи – підприємця (ФОП) – дохід, отриманий протягом податкового (звітного) періоду в грошовій формі (готівковій та/або безготівковій); матеріальній або нематеріальній формі, визначеній п. 292.3 ст. 292 ПКУ. При цьому до доходу не включаються отримані такою фізичною особою пасивні доходи у вигляді процентів, дивідендів, роялті, страхові виплати і відшкодування, доходи у вигляді бюджетних грантів, а також доходи, отримані від продажу рухомого та нерухомого майна, яке належить на праві власності фізичній особі та використовується в її господарській діяльності.

Пунктом 292.6 ст. 292 ПКУ встановлено, що датою отримання доходу платника єдиного податку є дата надходження коштів платнику єдиного податку у грошовій (готівковій або безготівковій) формі, дата підписання платником єдиного податку акта приймання-передачі безоплатно отриманих товарів (робіт, послуг).

ФОПи – платники єдиного податку першої і другої груп та платники єдиного податку третьої групи, які не є платниками податку на додану вартість, ведуть облік у довільній формі шляхом помісячного відображення отриманих доходів (абзац перший п. 296.1 ст. 296 ПКУ).

Облік доходів та витрат може вестися в паперовому та/або електронному вигляді, у тому числі через Електронний кабінет (абзац четвертий п. 296.1 ст. 296 ПКУ).

Для цілей оподаткування платники податків зобов’язані вести облік доходів, витрат та інших показників, пов’язаних з визначенням об’єктів оподаткування та/або податкових зобов’язань, на підставі первинних документів, регістрів бухгалтерського обліку, фінансової звітності, інших документів, інформації, пов’язаних з обчисленням і сплатою податків і зборів, ведення яких передбачено законодавством (абзац перший п. 44.1 ст. 44 ПКУ).

Тобто, вся сума доходу, отриманого під час відпустки або хвороби ФОПом – платником єдиного податку, в готівковій та безготівковій, матеріальній або нематеріальній формі відображається в обліку доходів, який ведеться у довільній формі, та податковій декларації платника єдиного податку. При цьому така особа зобов’язана сплатити єдиний податок за ставками та в порядку, визначеному ПКУ.

Згідно з п. 299.11 ст. 299 ПКУ у разі виявлення відповідним контролюючим органом під час проведення перевірок порушень платником єдиного податку першої – третьої груп вимог, встановлених главою 1 «Спрощена система оподаткування, обліку та звітності» розд. XIV «Спеціальні податкові режими» ПКУ, анулювання реєстрації платника єдиного податку першої – третьої груп проводиться за рішенням такого органу, прийнятим на підставі акта перевірки, з першого числа місяця, наступного за кварталом, в якому допущено порушення.

Отже, на період відпустки чи лікарняного повинна бути припинена діяльність та відсутній дохід у платника єдиного податку першої або другої групи, який звільняється від сплати єдиного податку, оскільки ним не використовується праця найманих осіб.

Отримання доходу від підприємницької діяльності ФОПом – платником єдиного податку першої або другої груп, яка не використовує працю найманих осіб, у періоді звільнення від сплати єдиного податку у зв’язку з відпусткою або хворобою, є порушенням умов перебування на спрощеній системі оподаткування, у разі відсутності документального підтвердження того, що це кошти за товари (послуги), поставлені до початку відпустки чи лікарняного, або ж раніше був укладений договір, який передбачає перерахування передоплати.

У такому випадку за рішенням контролюючого органу, прийнятим на підставі акта перевірки, може бути анульовано реєстрацію платника єдиного податку та оподатковано такий дохід за ставкою єдиного податку у розмірі 15 відс., якщо отримання такого доходу відповідає випадкам визначеним підпунктами 1 – 5 п. 293.4 ст. 293 ПКУ. В іншому випадку ставка 15 відс. контролюючим органом не застосовується.

Національна стратегія доходів до 2030 року: пільговий режим з податку на прибуток підприємств для резидентів Дія Сіті

Головне управління ДПС у Дніпропетровській області нагадує, що податок на прибуток підприємств (податок на прибуток) є важливим джерелом надходжень.

Протягом 2021 – 2022 років в Україні було запроваджено декілька спеціальних режимів в межах чинної моделі податку на прибуток, метою яких є стимулювання секторальних або регіонально орієнтованих інвестицій.

Так, особливості оподаткування резидентів Дія Сіті спрямовані на стимулювання діяльності у сфері комп’ютерного програмування, консультування з питань інформатизації, діяльності із керування комп’ютерним устаткуванням, видання комп’ютерних ігор та інших програм, надання програмних продуктів у режимі «онлайн», освітньої діяльність у галузі ІТ, кібербезпеки проектування, виробництва безпілотних повітряних суден (літальних апаратів) та/або безпілотних водних (надводних, підводних) суден (апаратів) та/або безпілотних наземних транспортних засобів (апаратів, комплексів, платформ), комплектувальних виробів до зазначених суден, засобів (апаратів, комплексів, платформ), їх технічного обслуговування та ремонту, тощо. Для того, щоб бути зареєстрованим резидентом Дія Сіті суб’єкт господарювання має відповідати низці критеріїв.

Преференції в частині сплати податку на прибуток для резидентів Дія Сіті: резиденти Дія Сіті можуть самостійно обрати один із двох варіантів оподаткування своїх доходів: податок на прибуток на особливих умовах (за ставкою 9 % до бази оподаткування, яка визначається на підставі операцій із розподілу прибутку та операцій, які прирівнюються до такого розподілу) або податок на прибутокна загальних підставах (за ставкою 18 %).

До уваги платників ПДВ!

Головне управління ДПС у Дніпропетровській області звертає увагу, що згідно з п. 16 Порядку заповнення податкової накладної, затвердженого наказом Міністерства фінансів України від 31.12.2015 № 1307 (із змінами), ДПС України (ДПС) визначає умовні коди товарів, що відсутні в УКТ ЗЕД, та забезпечує їх оприлюднення на власному вебпорталі для використання платниками податку при складанні податкових накладних відповідно до статті 201 ПКУ.

Інформуємо, що 06 жовтня 2025 ДПС на офіційному вебпорталі оприлюднила новий Довідник умовних кодів товарів, завантажити який можна за посиланням https://tax.gov.ua/dovidniki--reestri--perelik/dovidniki-/288992.html

У ньому зазначено умовний код товару, назва товару, дати початку і кінця дії запису.

Про Національну стратегію доходів

Головне управління ДПС у Дніпропетровській області інформує.

Національна стратегія доходів (далі – НСД), схвалена Розпорядженням Кабінету Міністрів України від 27 грудня 2023 року № 1218-р, – це дорожня карта реформування податкової системи, а також удосконалення процедур податкового адміністрування, яка необхідна для забезпечення потенціалу задоволення фіскальних потреб у середньостроковій перспективі.

Основні положення НСД узгоджені з МВФ та враховують міжнародну практику оподаткування, євроінтеграційні процеси, рекомендації Світового банку та ОЕСР.

Стратегічні цілі НСД:

- забезпечення макроекономічної та фінансової стабільності через збереження рівня мобілізації доходів та зменшення потреби у зовнішньому фінансуванні;

- забезпечення адаптації законодавства України до законодавства ЄС та виконання міжнародних зобовʼязань України в частині податкової політики та адміністрування;

- зміцнення доброчесності та довіри до контролюючих органів через посилення антикорупційних заходів та підвищення прозорості і ефективності процедур управління;

- підвищення рівня дотримання податкового законодавства платниками податків та контролюючими органами;

- створення та впровадження сучасних цифрових рішень податкового адміністрування.

Успішна реалізація НСД забезпечить стабільне збільшення доходів бюджету, закриє можливості для ухилення від оподаткування, а також підвищить рівень дотримання податкового законодавства та боротьби з тіньовою економікою.

З актуальними матеріалами щодо впровадження НСД можна ознайомитися на вебпорталі ДПС України у рубриці «Національна стратегія доходів» https://tax.gov.ua/diyalnist-/natsionalna-strategiya-dohodiv/.

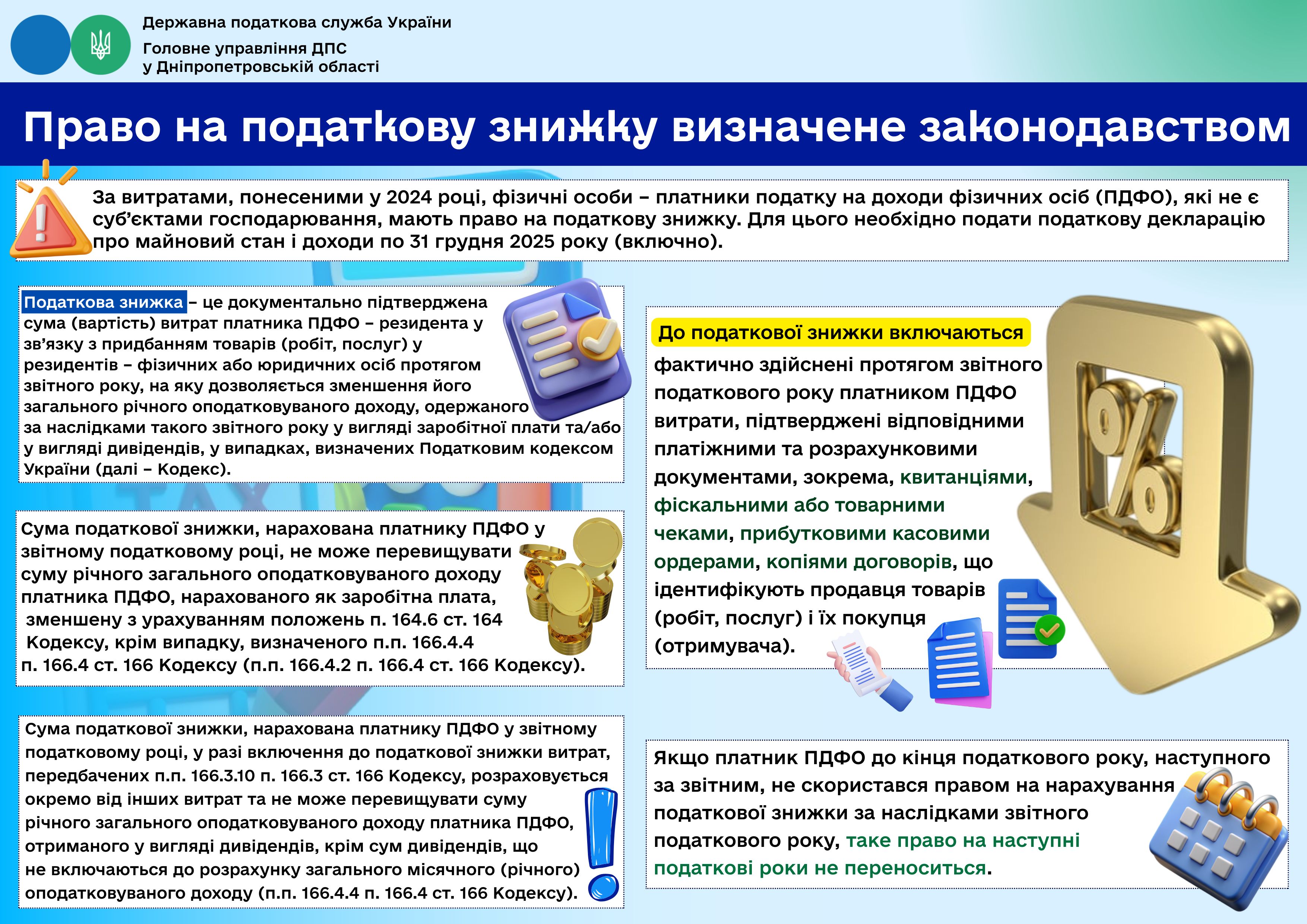

Податкова знижка: витрати на оплату допоміжних репродуктивних технологій

Головне управління ДПС у Дніпропетровській області нагадує, що за результатами 2022 року громадяни – резиденти України мають право по 31 грудня 2023 року (включно) скористатись правом на податкову знижку.

Відповідно до абзацу другого п.п. 166.3.6 п. 166.3 ст. 166 Податкового кодексу України платник податку на доходи фізичних осіб має право включити до податкової знижки, зокрема суми витрат на оплату допоміжних репродуктивних технологій.

До податкової знижки включається сума витрат не більше ніж сума, що дорівнює третині доходу у вигляді заробітної плати за звітний податковий рік.

Порядок застосування допоміжних репродуктивних технологій в Україні, який визначає механізм та умови застосування методики допоміжних репродуктивних технологій, затверджений наказом Міністерства охорони здоров’я України від 09.09.2013 № 787 із змінами, стосується удосконалення медичної допомоги населенню при лікуванні безпліддя із застосуванням допоміжних репродуктивних технологій та регулює відносини між пацієнтами (жінками, чоловіками) та закладами охорони здоров'я, які забезпечують застосування методик допоміжних репродуктивних технологій та не містить положень щодо порядку (способів) оплати наданих медичних послуг та суб'єктів, які здійснюють таку оплату.