Головне управління ДПС у Дніпропетровській області (Криворізький регіон) інформує

Офіс податкових консультантів: відповідаємо на питання, які цікавлять платників

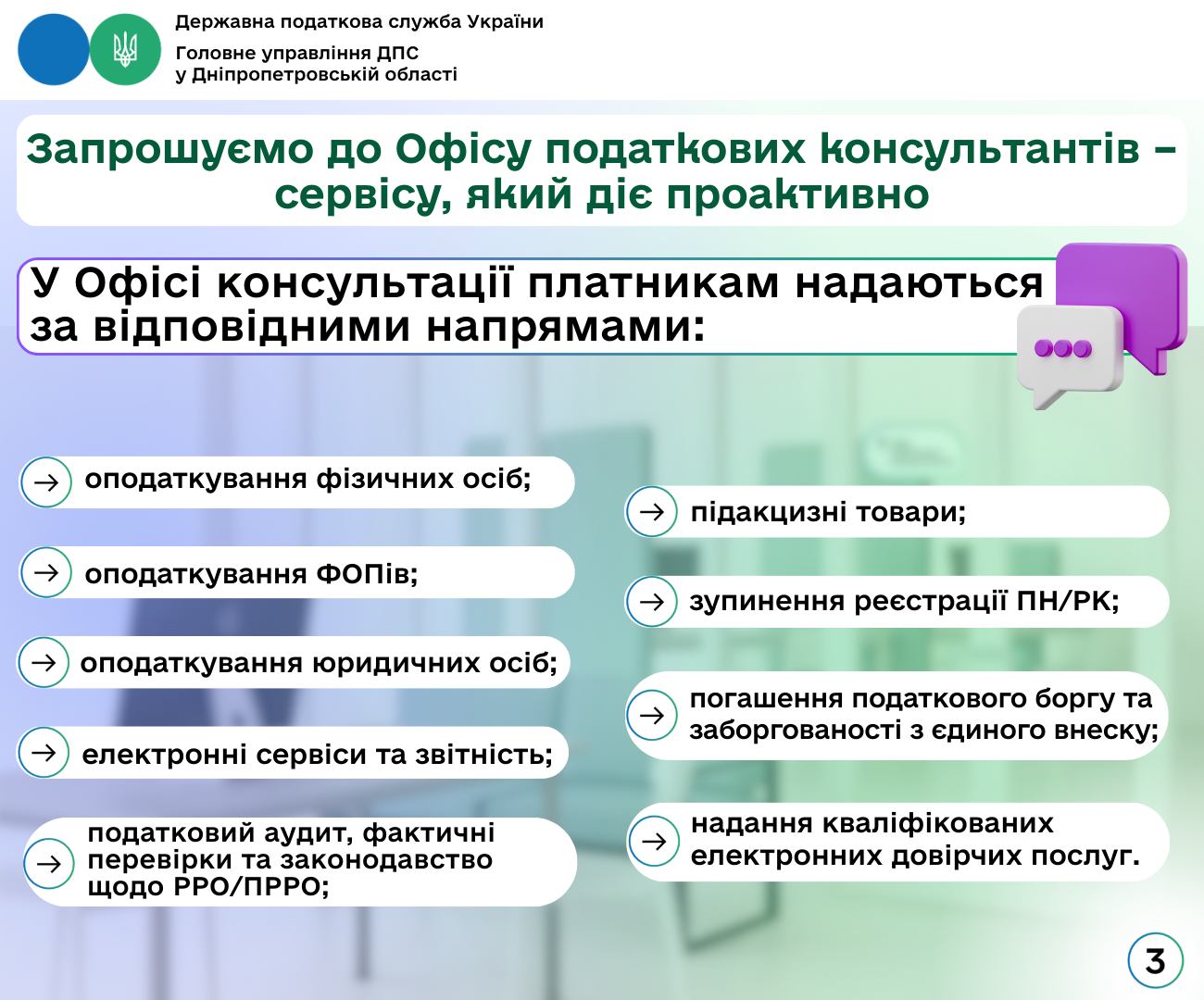

Головне управління ДПС у Дніпропетровській області нагадує, що на Дніпропетровщині працює Офіс податкових консультантів (Офіс).

Звернувшись до Офісу, кожен може отримати консультацію з податкових питань та питань законодавства, контроль за яким здійснюють контролюючі органи, з урахуванням індивідуальних потреб платника.

Консультації безоплатні та доступні для всіх.

За час роботи до Офісу звернулось понад 300 платників податків.

Їх цікавили, зокрема питання:

- подання податкової звітності;

- вибору системи оподаткування;

- отримання адміністративних послуг;

- нарахування та сплати податкових платежів та єдиного внеску;

- погашення заборгованості;

- реєстрації РРО/ПРРО;

- отримання ліцензій тощо.

Фахівці, задіяні у роботі Офісу, у максимально доступному форматі надають відповіді на запити.

Якісна допомога і у складних випадках – консультуємо відкрито та завжди у правовому полі.

Довідково – режим роботи Офісу податкових консультантів:

понеділок – п’ятниця – з 08 год 30 хв до 17 год 00 хв,

обідня перерва – з 12 год 30 хв до 13 год 00 хв,

субота та неділя – вихідні дні

Попередній запис на прийом – за номером телефону (056) 374 31 18

Важливо! Під час повітряної тривоги надання консультацій припиняється.

Надходження військового збору в 4 рази перевищили минулорічний показник

За дев’ять місяців поточного року платники податків сплатили до бюджету майже 116,7 млрд грн військового збору. Це майже в чотири рази більше аналогічного періоду минулого року (+ 84,2 млрд грн).

Торік за 9 місяців надходження склали 32,5 млрд гривень.

Зростання зумовлене як підвищенням з 1 грудня 2024 року розміру ставки військового збору до 5 %, так і свідомою позицією платників, які своєчасно сплачують податки та підтримують наших військових.

Найбільше сплатили:

Київ – 37,7 млрд грн,

Дніпропетровська область – 13,2 млрд грн,

Львівська область – 9 млрд грн,

Харківська область – 7,4 млрд гривень.

Військовий збір сплачують усі категорії платників податків.

Ставки військового збору:

ФОПи першої, другої та четвертої груп – 10 % від мінімальної заробітної плати, встановленої на 1 січня звітного року (у 2025 році розмір щомісячного авансового внеску – 800 грн).

Платники єдиного податку третьої групи (крім е-резидентів) – 1 % від отриманого доходу щоквартально.

Підприємці на загальній системі оподаткування – 5 % від чистого річного оподатковуваного доходу.

З найманих працівників – 5 % від нарахованої заробітної плати.

Військовослужбовці та працівники ЗСУ, СБУ, Служби зовнішньої розвідки України, ГУР, Нацгвардії, Держприкордонслужби, Управління державної охорони України, Держспецзв’язку, Державної спеціальної служби транспорту України – 1,5 % з доходу, одержаного у вигляді грошового забезпечення, грошових винагород та інших виплат, які здійснюються відповідно до законодавства України (за винятком доходів, які звільняються від оподаткування військовим збором відповідно до підпункту 1.7 пункту 16 прим. 1 підрозділу 10 розділу ХХ Податкового кодексу України).

Самозайняті особи, які були мобілізовані або підписали контракт на військову службу, звільняються від сплати військового збору на час служби. Це передбачено Законом України від 18 червня 2025 року № 4505-ІХ, яким внесено зміни до Податкового кодексу України.

Звільнення застосовується автоматично на підставі даних з Єдиного державного реєстру призовників, військовозобов’язаних та резервістів (дати мобілізації, укладення контракту, демобілізації) з першого числа місяця мобілізації або укладення контракту, але не раніше 24 лютого 2022 року.

Закон України № 4536: вимоги щодо мінімальної зарплати у сфері роздрібної торгівлі алкоголем, тютюном, рідинами для електронних сигарет та пальним

Головне управління ДПС у Дніпропетровській області нагадує.

► Законом України від 16 липня 2025 року № 4536-IX «Про внесення змін до Податкового кодексу України та інших законодавчих актів України у зв’язку з прийняттям Закону України «Про інтегроване запобігання та контроль промислового забруднення» та з метою удосконалення окремих положень податкового законодавства» (Закон України № 4536) (набрав чинності з 01.10.2025, крім окремих норм) оновлено норми Закону України від 18 червня 2024 року № 3817-IX «Про державне регулювання виробництва і обігу спирту етилового, спиртових дистилятів, біоетанолу, алкогольних напоїв, тютюнових виробів, тютюнової сировини, рідин, що використовуються в електронних сигаретах, та пального» (зі змінами та доповненнями):

- починаючи з 01 жовтня 2025 року суб’єкти господарювання, які отримали ліцензії на право роздрібної торгівлі алкогольними напоями, сидром та перрі (без додавання спирту), тютюновими виробами, рідинами, що використовуються в електронних сигаретах, та пальним для провадження відповідної діяльності на підставі зазначених ліцензій мають дотримуватись таких вимог:

► розмір середньої щомісячної заробітної плати, нарахованої суб’єктом господарювання/загального місячного оподатковуваного доходу ФОПа (без найманих працівників), має становити не менше ніж:

▼ 1,5 мінімальних заробітних плат (МЗП) при одночасному дотриманні таких умов для всіх місць роздрібної торгівлі:

- їх розташування – за межами населених пунктів – адміністративних центрів областей і м. Києва та м. Севастополя на відстані від 50 кілометрів;

- площа торговельної зали – до 500 метрів квадратних

▼ 2 МЗП для всіх інших суб’єктів господарювання, у яких місця торгівлі не відповідають зазначеним вище умовам

- невиконання цих вимог призведе до припинення дії ліцензії

- розрахунок розміру середньої щомісячної заробітної плати або розміру загального місячного оподатковуваного доходу суб’єкта господарювання здійснюється за період, починаючи з дня набрання чинності Законом України № 4536.

Здійснюєте розрахункові операції – застосування РРО/ПРРО обов’язкове!

Головне управління ДПС у Дніпропетровській області інформує, що виконання вимог законодавства податкової сфери – обов’язок кожного громадянина нашої держави.

Впровадження фіскалізації розрахунків для платників є не лише зручним інструментом для обліку отриманих доходів, а й підтвердженням того, що представники бізнесу працюють відкрито та чесно, а це сьогодні надзвичайно важливо.

Податківцями Дніпропетровщини на постійній основі проводиться роз’яснювальна робота і відповідні заходи щодо інформування суб’єктів господарювання про вимоги законодавства, які регулюють питання застосування РРО/ПРРО.

Нагадуємо, що, починаючи із 01.01.2022, усі платники єдиного податку другої –четвертої груп при здійсненні розрахункових операцій зобов’язані застосовувати РРО/ПРРО на загальних підставах, у тому числі і на ринках.

Звертаємо увагу, що РРО/ПРРО не застосовуються платниками єдиного податку першої групи.

Якщо суб’єкти господарювання, у тому числі ФОПи – платники єдиного податку другої – четвертої груп, здійснюють роздрібну торгівлю на ринках у розташованих на їх території магазинах, кіосках, палатках, павільйонах, приміщеннях контейнерного типу, то під час розрахункових операцій застосування РРО/ПРРО – обов’язкове.

Закликаємо суб’єктів господарювання забезпечити дотримання встановлених правил розрахунків у сфері торгівлі, громадського харчування та послуг і:

- використовувати лише зареєстровані РРО/ПРРО або розрахункові книжки;

- проводити розрахунки на повну суму вартості товарів або послуг;

- видавати покупцям відповідні розрахункові документи (у паперовій або електронній формі).

Дотримання вимог законодавства дозволить уникнути фінансових санкцій, забезпечить справедливу конкуренцію та захист прав споживачів.

Працювати офіційно – вигідно!

Головне управління ДПС у Дніпропетровській області нагадує, що з моменту укладення трудового договору найманий працівник має трудові права і соціальні гарантії.

Так, у разі офіційного оформлення працівник отримує заробітну плату регулярно на рівні, не нижчому за мінімальну заробітну плату (МЗП). Тобто місячна зарплата за повністю виконану роботу не може бути менше МЗП (у 2025 році – місячна – 8000 грн чи 48 грн – погодинна).

Роботодавець зобов’язаний виплачувати заробітну плату регулярно, не рідше двох разів на місяць та не пізніше семи днів після закінчення періоду роботи. Якщо день виплати збігається з вихідними, зарплата виплачується напередодні.

Оформлені трудові відносини гарантують працівнику не лише стабільний дохід, а й право на державний соціальний захист, включно з:

- оплачуваними відпустками,

- лікарняними,

- допомогою по вагітності та пологах,

- пільговим режимом праці для працівників із дітьми.

Крім того, за трудовим законодавством робота у надурочні години та вихідні дні оплачується в подвійному розмірі.

Закликаємо усіх працювати відповідно до вимог чинного законодавства.

Офіційне оформлення найманих працівників – це свідчення сумлінного виконання роботодавцем своїх зобов’язань: перед державою – щодо сплати податків і зборів; перед працівниками – щодо соціального забезпечення та охорони праці.

ФОПи, які є роботодавцями, мобілізовані до Збройних Сил України: як сплачувати ПДФО?

Головне управління ДПС у Дніпропетровській області нагадує, якщо самозайнята особа, призвана на військову службу за призовом під час мобілізації, на особливий період, за контрактом, має найманих працівників і на строк своєї військової служби, на особливий період уповноважує іншу особу на виплату найманим працівникам заробітної плати та/або інших доходів, обов’язок з нарахування та утримання податку на доходи фізичних осіб (ПДФО) та військового збору з таких виплат на строк військової служби самозайнятої особи несе така уповноважена особа.

Податок на доходи фізичних осіб та військовий збір, нараховані та утримані уповноваженою особою з таких виплат фізичним особам, сплачується до бюджету демобілізованою (звільненою з військової служби) самозайнятою особою, у тому числі особою, яка проходила військову службу за контрактом, протягом 180 календарних днів з дня її демобілізації (звільнення з військової служби), без нарахування штрафних і фінансових санкцій, пені.

Податкова звітність про суми податку на доходи фізичних осіб та військового збору, нараховані та утримані уповноваженою особою з найманих працівників та інших фізичних осіб протягом строку військової служби самозайнятої особи, подається демобілізованою самозайнятою особою протягом 150 календарних днів з дня її демобілізації (звільнення з військової служби) у порядку, встановленому Податковим кодексом України (ПКУ), без нарахування штрафних і фінансових санкцій, пені, передбачених ПКУ.

Офіс податкових консультантів: формат роботи

Головне управління ДПС у Дніпропетровській області нагадує, що з 08.09.2025 на Дніпропетровщині запрацював Офіс податкових консультантів (Офіс).

Звернувшись до Офісу, платники мають можливість отримати змістовну консультацію з податкових питань та питань законодавства, контроль за яким здійснюють податкові органи.

Формат роботи Офісу:

- персоналізовані консультації (не просто відповіді на питання, а стратегічний підхід);

- аналіз документів і фінансових операцій для виявлення ризиків до того, як виникнуть проблеми;

- індивідуальні зустрічі для зручності платників;

- орієнтація на бізнес, ФОПів, громадян, які хочуть вдосконалити податкові процеси, уникнути штрафів, своєчасно сплачувати податки, збори та платежі.

Довідково: Офіс працює за адресою: м. Дніпро, проспект Богдана Хмельницького, 25 (перший поверх).

Програмний РРО від податкової – це просто та зручно

Видача фіскального чеку при кожному розрахунку має стати звичайною нормою для нашого бізнесу

Бізнес, який працює добросовісно, сумлінно та прозоро, створює умови для чесної конкуренції та знаходить повагу споживачів. Кожен, отримавши чек за товар (послугу), може бути впевнений, що він захищений, як покупець.

Окрім того, фіскалізація покликана боротись з «тіньовою економікою», наслідками якої є значні втрати бюджетів країни, а в нинішній ситуації – це ще й недоотримання коштів для зміцнення обороноздатності держави.

Законодавство України зобов’язує суб’єктів господарювання (СГ) використовувати реєстратори розрахункових операцій (РРО) та програмні РРО (ПРРО) для чесного ведення бізнесу і фіскалізації платежів.

З 01 січня 2022 року СГ (крім фізичних осіб – підприємців – платників єдиного податку 1 групи) зобов’язані використовувати належним чином зареєстровану касову техніку, та видавати споживачам розрахункові документи встановленої форми у паперовому або електронному вигляді.

Застосування РРО та ПРРО є обов’язковим, якщо у господарській діяльності як спосіб оплати товарів, робіт послуг приймаються:

- готівкові кошти;

- електронні платіжні засоби;

- замінники гривні (платіжні чеки, талони, жетони тощо);

- повернуті товари (ненадані послуги, невиконані роботи).

Що таке програмний РРО?

Суб’єкт господарювання обирає самостійно – РРО чи ПРРО він буде застосовувати для проведення розрахункових операцій.

Апаратний РРО та ПРРО є тотожними засобами контролю розрахунків за товари, роботи, послуги.

ПРРО – це цифровий аналог касових апаратів.

ДПС України пропонує бізнесу до застосування безоплатне ПРРО, функціонал якого відповідає законодавчим вимогам, а придбання, оновлення та застосування не потребує витрат та спеціальних навичок користувача.

Його встановлюють на комп’ютер, планшет або смартфон.

Після цього касир створює і фіскалізує чеки за допомогою програми.

ПРРО є сучаснішим, мобільнішим, потребує менших витрат на обслуговування та дозволяє видавати, як електронні, так і паперові чеки. Електронні чеки касир надсилає споживачам електронною поштою, в месенджерах та іншими способами. За потреби, СГ може придбати принтер і роздруковувати е-чеки у місцях продажу (надання послуг).

8 легких кроків роботи з ПРРО

Для роботи з ПРРО СГ необхідно здійснити 8 кроків:

Крок 1. Обрати пристрій, на який буде встановлено ПРРО.

На вебпорталі ДПС за посиланням: https://tax.gov.ua/baneryi/programni-rro/ завантажте та встановіть безкоштовне програмне забезпечення ПРРО від ДПС.

Крок 2. Повідомити ДПС про господарську одиницю, де встановлюється ПРРО, як про об’єкт оподаткування шляхом подання повідомлення за формою № 20-ОПП (форма J/F1312006).

Крок 3. Засобами Електронного кабінету або засобами Єдиного вікна подання електронної звітності подати Заяву про реєстрацію програмного реєстратора розрахункових операцій за формою № 1-ПРРО (форма J/F1316605) або декілька заяв – за потреби.

Крок 4. Отримати кваліфікований електронний підпис (КЕП) для відповідальної особи:

Крок 5. Через Електронний кабінет платника або будь-яке інше програмне забезпечення надіслати повідомлення про надання інформації щодо КЕП щодо осіб (касирів), яким надано право роботи з ПРРО (форма J/F1391802).

Крок 6. Ввести в ПРРО перелік товарів.

Крок 7. Відкрити робочу зміну на ПРРО на підставі технологічного повідомлення з типом відкриття зміни, яке автоматично формується програмним забезпеченням ПРРО при виконанні такої операції особою, яка здійснює розрахункові операції.

На одному ПРРО може бути відкрита одночасно тільки одна зміна. При цьому дозволяється відкрити нову зміну за умови закриття попередньої.

Крок 8. Закрити робочу зміну на підставі Z-звіту або технологічного повідомлення про закриття зміни, яке формує програмне забезпечення ПРРО після формування Z-звіту.

ПРРО у цифрах

Починаючи з 2022 року по 2025 рік станом на 01.09.2025 зареєстровано 66 423 ПРРО. Їх кількість збільшилась майже на 9 тисяч у порівнянні із зареєстрованими ПРРО станом на 01.09.2024.

Протягом 8 місяців поточного року платниками податків зареєстровано 5 860 ПРРО та 52 160 об’єктів оподаткування.

За період 2022 – 2025 років кількість зареєстрованих РРО/ПРРО зросла більше ніж удвічі.

Це результат проведення на постійній основі інформаційно-роз’яснювальної роботи з платниками податків з питань своєчасної та належної реєстрації СГ, порядку застосування та реєстрації РРО/ПРРО, збільшення показників виторгів господарського об’єкта.

Сьогодення диктує чесні правила ведення бізнесу і бізнес ці правила приймає.

Довідково

Керівництва користувачів безкоштовного програмного рішення ДПС для версій WEB, Android, iOS та Windows розміщені за посиланням https://tax.gov.ua/baneryi/programni-rro/kerivnitstvo-koristuvacha.

Безкоштовне програмне рішення для використання суб’єктами господарювання ПРРО, інструкції щодо встановлення та налаштування ПРРО, заповнення форм, форми ПРРО, презентаційні та роз’яснювальні матеріали, запитання суб’єктів господарювання та відповіді на них розміщено на головній сторінці офіційного вебпорталу ДПС України у банері «Програмні РРО».

Будь-яку форму трудових відносин необхідно задекларувати

Головне управління ДПС у Дніпропетровській області звертає увагу, що незалежно від того, чи працівник працює вдома, дистанційно чи на території підприємства, роботодавець зобов’язаний подавати звітність до податкових органів та виконувати вимоги щодо оподаткування.

В умовах дії воєнного стану в Україні дедалі більше працівників переходять на надомну або дистанційну роботу. Проте важливо пам’ятати, що будь-яка форма трудових відносин повинна бути задекларована відповідно до Кодексу законів про працю України (КЗпП) та податкового законодавства.

Звертаємо увагу, що:

- надомна робота – це діяльність, яку працівник виконує за місцем проживання або в інших погоджених з роботодавцем локаціях, із застосуванням технічних засобів, необхідних для надання послуг чи виготовлення продукції (регулюється статтею 60 прим.1 КЗпП);

- дистанційна робота – це робота поза межами території роботодавця, з використанням інформаційно-комунікаційних технологій (регламентується статтею 60 прим.2 КЗпП);

Акцентуємо, що офіційне оформлення трудових відносин – обов’язок і роботодавця, і працівника!

Всі трудові договори, незалежно від форми організації праці, мають бути належним чином оформлені, а заробітна плата – офіційною, з відповідною сплатою:

- податку на доходи фізичних осіб;

- єдиного внеску на загальнообов’язкове державне соціальне страхування;

- військового збору.

Порушення – це ризики. Практика оформлення роботи без офіційного оформлення договору створює ризики як для працівника (відсутність гарантій), так і для роботодавця (штрафи та перевірки).

Відповідно до Податкового кодексу України, ухилення від сплати податків може тягнути за собою адміністративну й кримінальну відповідальність.

Закликаємо роботодавців та працівників дотримуватись норм законодавства.

Офіційне оформлення – це не лише про безпеку і права, а й про податкову прозорість, стабільність соціального забезпечення та підтримку економіки країни під час війни.

До уваги платників!

Головне управління ДПС у Дніпропетровській області звертає увагу, що 05.10.2025 набрав чинності Закон України 21 серпня 2025 року № 4577-IX «Про внесення змін до Податкового кодексу України та інших законів України щодо підтримки підприємств оборонно-промислового комплексу» (далі – Закон № 4577).

Законом № 4577, зокрема ст. 274 та ст. 277 Податкового кодексу України (далі – ПКУ) викладено у новій редакції.

Так, відповідно до ст. 274 ПКУ ставка податку за земельні ділянки, у тому числі право на які фізичні особи мають як власники земельних часток (паїв), нормативну грошову оцінку яких проведено, встановлюється у розмірі не більше 3 відсотків від їх нормативної грошової оцінки, для земель загального користування - не більше 1 відсотка від їх нормативної грошової оцінки, для сільськогосподарських угідь - не менше 0,3 відсотка та не більше 1 відсотка від їх нормативної грошової оцінки, а для лісових земель - не більше 0,1 відсотка від їх нормативної грошової оцінки (п. 274.1 ст. 274 ПКУ)

Ставка податку встановлюється у розмірі не більше 12 відсотків від їх нормативної грошової оцінки за земельні ділянки, які перебувають у постійному користуванні суб’єктів господарювання (крім державної та комунальної форм власності (п. 274.2 ст. 274 ПКУ).

Згідно зі ст. 277 ставки земельного податку за земельні ділянки, у тому числі право на які фізичні особи мають як власники земельних часток (паїв), нормативну грошову оцінку яких не проведено

Ставка податку за земельні ділянки, у тому числі право на які фізичні особи мають як власники земельних часток (паїв), розташовані за межами населених пунктів або в межах населених пунктів, встановлюється у розмірі не більше 5 відсотків від нормативної грошової оцінки одиниці площі ріллі по Автономній Республіці Крим або по області, для сільськогосподарських угідь – не менше 0,3 відсотка та не більше 5 відсотків від нормативної грошової оцінки одиниці площі ріллі по Автономній Республіці Крим або по області, а для лісових земель - не більше 0,1 відсотка від нормативної грошової оцінки площі ріллі по Автономній Республіці Крим або по області (п. 277.1 ст. 277 ПКУ).

Закон № 4577 опубліковано в офіційному виданні «Голос України» від 04.09.2025 № 174.

Леся Карнаух: ДПС та Світовий банк працюватимуть над модернізацією систем податкової

ДПС спільно з експертами Світового банку співпрацюватимуть для модернізації внутрішніх процесів, цифровізації адміністрування, а також посилення захисту даних, впроваджуючи найкращі міжнародні практики у сфері кібербезпеки. Про це домовилися під час зустрічі команда ДПС на чолі з в. о. Голови ДПС Лесею Карнаух та експерти Світового банку.

Сторони обговорили основні аспекти взаємодії та визначили підготовчі заходи для її успішного старту в межах проекту Світового банку «Зміцнення спроможності Уряду щодо впровадження фіскальної реформи» (Проєкт STRONG).

Як відзначила Леся Карнаух, на сьогодні основним пріоритетом для ДПС є запровадження сучасних підходів в адмініструванні податків, що відповідають стандартам ЄС, розширення можливостей ІТ-систем та нових сервісних послуг для бізнесу.

«Для нас надзвичайно важливо, що Світовий банк є нашим партнером у цих трансформаціях. Адже вагомою складовою успішного розвитку та реалізації цих кроків є міжнародна експертиза, яка дозволяє визначити ті напрями, які потребують посиленої уваги. Водночас дуже важливо сформувати деталізований план та чіткі цілі, яких ми прагнемо досягти під час таких змін», – розповіла Леся Карнаух.

У 2024 році за підтримки Світового банку було проведено Глобальне опитування платників податків, яке дало розуміння щодо очікувань бізнесу. На основі його результатів у квітні цього року затверджено План заходів на 2025 – 2026 роки з підвищення довіри до податкової служби.

Функціональна оцінка діяльності ДПС, здійснена у 2024 році, підтвердила відповідність більшості функцій викликам сьогодення, але водночас показала напрями для удосконалення.

Ефективне впровадження реформ дозволить забезпечити мобілізацію доходів у бюджет та прозоре адміністрування, підвищити комплаєнс, зменшити корупційні ризики, а також забезпечити обмін даними з органами влади та іноземними компетентними органами.

На сьогодні ДПС продовжує реалізацію низки реформ у рамках виконання Національної стратегії доходів та євроінтеграційних зобов’язань України і підтримка експертів Світового банку може стати вагомим каталізатором у реалізації таких заходів.

«Ми вже почали втілювати ці підходи в життя – і знову ж таки за активної підтримки наших партнерів зі Світового банку. Співпраця у межах проєкту STRONG з ІТ-консолідації інформаційних ресурсів, розробка дорожніх карт цифрової трансформації – це не просто формальні заходи, а фундаментальна робота над тим, щоб зробити податкову систему України сучасною та орієнтованою на платника», – підкреслила Леся Карнаух.

Які заклади освіти відносяться до вітчизняних з метою отримання податкової знижки за навчання?

Головне управління ДПС у Дніпропетровській області нагадує, що відповідно до п.п. 166.3.3 п. 166.3 ст. 166 Податкового кодексу України (далі – ПКУ) платник податку на доходи фізичних осіб (податок) має право включити до податкової знижки у зменшення оподатковуваного доходу платника податку за наслідками звітного податкового року, визначеного з урахуванням положень п. 164.6 ст. 164 ПКУ, фактично здійснені ним протягом звітного податкового року витрати у вигляді суми коштів, сплачених платником податку на користь вітчизняних закладів дошкільної, позашкільної, загальної середньої, професійної (професійно-технічної) та вищої освіти для компенсації вартості здобуття відповідної освіти таким платником податку та/або членом його сім’ї першого ступеня споріднення та/або особи, над якою встановлено опіку чи піклування, або яку влаштовано до прийомної сім’ї, дитячого будинку сімейного типу, якщо такого платника податку призначено відповідно опікуном, піклувальником, прийомним батьком, прийомною матір’ю, батьком-вихователем, матір’ю-вихователькою.

Суспільні відносини, що виникають у процесі реалізації конституційного права людини на освіту, прав та обов’язків фізичних і юридичних осіб, які беруть участь у реалізації цього права, а також компетенцію державних органів та органів місцевого самоврядування у сфері освіти регулює Закон України від 05 вересня 2017 року № 2145-VІІІ «Про освіту» (зі змінами та доповненнями) (далі – Закон № 2145) та спеціальні закони України:

- від 22 червня 2000 року № 1841-III «Про позашкільну освіту» (зі змінами та доповненнями);

- від 06 червня 2024 року № 3788-IX «Про дошкільну освіту» (зі змінами та доповненнями);

- від 16 січня 2020 року № 463-ІХ «Про повну загальну середню освіту» (зі змінами та доповненнями);

- від 21 серпня 2025 року № 4574-IX «Про професійну освіту»;

- від 01 липня 2014 року № 1556-VІІ «Про вищу освіту» (зі змінами та доповненнями).

Спеціальними законами визначено структуру та типи закладів дошкільної, позашкільної, загальної середньої, професійної та вищої освіти.

Відповідно до т.. 22 Закону № 2145 юридична особа має статус закладу освіти, якщо основним видом діяльності є освітня діяльність.

Права та обов’язки закладу освіти, передбачені Законом № 2145 та іншими законами України, має також фізична особа – підприємець або структурний підрозділ юридичної особи приватного чи публічного права, основним видом діяльності якого є освітня діяльність.

Разом з тим, відповідно до п. 5 частини першої т.. 1 та п. 6 частини першої т.. 7 Закону України від 02 березня 2015 року № 222-VІІІ «Про ліцензування видів господарської діяльності» (зі змінами та доповненнями) ліцензія – це право суб’єкта господарювання на провадження виду господарської діяльності або частини виду господарської діяльності, що підлягає ліцензуванню, зокрема, освітньої діяльності, яка ліцензується з урахуванням особливостей, визначених спеціальними законами у сфері освіти.

Таким чином, з метою отримання податкової знижки за навчання до вітчизняних відносяться заклади дошкільної, позашкільної, загальної середньої, професійної та вищої освіти, основним видом діяльності яких є освітня діяльність. Типи закладів дошкільної, позашкільної, загальної середньої, професійної та вищої освіти визначено спеціальними законами.

Повідомляємо, що податкову знижку за витратами, зокрема за навчання, понесеними у 2024 році, громадяни мають можливість отримати по 31 грудня 2025 року (включно).

Єдиний внесок: надходження зросли майже на 22 %

Протягом січня – вересня 2025 року платники перерахували 479,2 млрд грн єдиного внеску на загальнообов’язкове державне соціальне страхування. Порівняно з відповідним періодом минулого року це +21,9 %, або 86,2 млрд грн. За цей же період 2024 року ця сума була на рівні 393 млрд гривень.

Нагадуємо, що роботодавці сплачують 22 % єдиного внеску за найманих працівників. Саме ці кошти є основним джерелом наповнення фондів соціального страхування, за рахунок яких фінансуються державні соціальні програми, здійснюється виплата пенсій, матеріальної допомоги громадянам тощо. Він автоматично розподіляється Державною казначейською службою України за видами загальнообов’язкового державного соціального страхування.

З 1 січня 2025 року фізичні особи – підприємці на спрощеній та загальній системах оподаткування, а також самозайняті особи сплачують єдиний внесок за себе відповідно до Закону України «Про Державний бюджет на 2025 рік».

Звільнені від сплати єдиного внеску ФОП:

- зареєстровані на тимчасово окупованих територіях (відповідно до п. 93 розділу VIII Закону № 2464),

- наймані працівники, за яких єдиний внесок сплачує роботодавець,

- пенсіонери,

- особи з інвалідністю, які отримують пенсію або соціальну допомогу,

- мобілізовані (на весь період служби з урахуванням законодавчих норм),

- на загальній системі без доходу.

До уваги юридичних осіб – платників єдиного податку!

Головне управління ДПС у Дніпропетровській області інформує.

Згідно з п.п. 2 п. 292.1 ст. 292 Податкового кодексу України (ПКУ) для платника єдиного податку (юридичної особи) доходом є будь-який дохід, включаючи дохід представництв, філій, відділень такої юридичної особи, отриманий протягом податкового (звітного) періоду в грошовій формі (готівковій та/або безготівковій); матеріальній або нематеріальній формі, визначеній п. 292.3 ст.292 ПКУ.

Датою отримання доходу платника єдиного податку є дата надходження коштів платнику єдиного податку у грошовій (готівковій або безготівковій) формі (п. 292.6 ст. 292 ПКУ).

Програма лояльності «еDilo – B2B Factoring. Cash-back» – це порядок отримання Учасником програми компенсації Cash-back (далі – Кешбек), що визначається у відсотковому значенні від суми договору факторингу, за яким до Організатора перейшли права грошової вимоги.

За договором факторингу (фінансування під відступлення права грошової вимоги) одна сторона (фактор) передає або зобов’язується передати грошові кошти в розпорядження другої сторони (клієнта) за плату (у будь-який передбачений договором спосіб), а клієнт відступає або зобов’язується відступити факторові своє право вимоги до третьої особи боржника (ст. 1077 Цивільного кодексу України).

Тобто, договір факторингу передбачає відступлення права грошової вимоги.

Правові засади застосування спрощеної системи оподаткування, обліку та звітності, а також справляння єдиного податку визначено главою 1 розд. ХІV ПКУ.

Відповідно до п. 291.6 ст. 291 ПКУ платники єдиного податку першої – третьої груп повинні здійснювати розрахунки за відвантажені товари (виконані роботи, надані послуги) виключно в грошовій формі (готівковій та/або безготівковій).

До грошової форми розрахунку належить розрахунок коштами як у готівковій (формі грошових знаків) так і безготівковій формі (записів на рахунках у банках).

Негрошовими формами розрахунку є різні способи погашення взаємних фінансових зобов’язань без використання коштів. До таких розрахунків належать, зокрема, бартерні операції, розрахунки векселями, договір відступлення прав вимоги, зарахування зустрічних вимог, тощо.

Підпунктом 4 п.п. 298.2.3 п. 298.2 ст. 298 ПКУ визначено, що у разі застосування інших способів розрахунків, ніж ті, що зазначені в п. 291.6 ст. 291 ПКУ, платники єдиного податку зобов’язані перейти на сплату інших податків і зборів, визначених ПКУ.

Враховуючи зазначене, укладення договору факторингу є механізмом розрахунку по правочину купівлі-продажу товарів (робіт, послуг) у негрошовій формі, а отже не дає права суб’єкту господарювання застосовувати спрощену систему оподаткування, обліку і звітності.

Разом з тим, об’єктом оподаткування для юридичної особи, яка сплачує єдиний податок, згідно з п.п. 2 п. 292.1 ст. 292 ПКУ вважається будь-який дохід, отриманий протягом податкового (звітного) періоду в грошовій формі (готівковій та/або безготівковій); матеріальній або нематеріальній формі, визначеній п. 292.3 ст. 292 ПКУ.

Згідно з п. 292.13 ст. 292 дохід визначається на підставі даних обліку, який ведеться відповідно до ст. 296 ПКУ.

Так, абзацом п’ятим п. 296.1 ст. 296 ПКУ зазначено, що юридичні особи – платники єдиного податку третьої групи використовують дані спрощеного бухгалтерського обліку щодо доходів та витрат з урахуванням положень пп. 44.2, 44.3 ст. 44 ПКУ.

Таким чином, сума отриманого Кешбеку не буде вважатися порушенням умов перебування на спрощеній системі оподаткування.

Порядок заповнення заяви про внесення чергового платежу за ліцензії на право роздрібної торгівлі алкогольними напоями, сидром та перрі (без додання спирту), тютюновими виробами, рідинами, що використовуються в електронних сигаретах

Головне управління ДПС у Дніпропетровській області повідомляє.

Порядок заповнення заяв щодо ліцензій на право роздрібної торгівлі алкогольними напоями, сидром та перрі (без додання спирту), тютюновими виробами, рідинами, що використовуються в електронних сигаретах затверджено постановою Кабінету Міністрів України від 04 квітня 2025 року № 374 «Деякі питання ведення Єдиних реєстрів ліцензіатів з виробництва та обігу спирту етилового, спиртових дистилятів, алкогольних напоїв, тютюнових виробів, тютюнової сировини та рідин, що використовується в електронних сигаретах, ліцензіатів та місць обігу пального».

У разі подання заяви ліцензіата про внесення чергового платежу за надану ліцензію в такій заяві зазначаються:

у пункті 1 «Заява подається до» – найменування та код органу ліцензування, до якого подається заява;

у пункті 2 «Вид заяви» – вид заяви, яку подає ліцензіат (обирається позиція «Внесення чергового платежу за надану ліцензію»);

у пункті 3 «Реквізити заявника / ліцензіата»:

для юридичних осіб - найменування, місцезнаходження, код згідно з ЄДРПОУ;

для фізичних осіб - підприємців – прізвище, власне ім’я, по батькові (за наявності), місцезнаходження (адреса зареєстрованого/задекларованого місця проживання (перебування), за якою здійснюється зв’язок із фізичною особою - підприємцем), реєстраційний номер облікової картки платника податків або серія (за наявності) та/або номер паспорта громадянина України (для фізичних осіб, які через свої релігійні переконання відмовляються від прийняття реєстраційного номера облікової картки платника податків та офіційно повідомили про це відповідному контролюючому органу і мають відмітку у паспорті), унікальний номер запису в Єдиному державному демографічному реєстрі (за наявності);

для осіб, уповноважених на ведення обліку діяльності за договорами про спільну діяльність без утворення юридичної особи, і таких, які є відповідальними за утримання та внесення податків до бюджету під час виконання договорів, – найменування та код уповноваженої особи згідно з ЄДРПОУ і податковий номер, наданий такій особі під час взяття на облік договору згідно з п. 63.6 ст. 63 та п. 64.6 ст. 64 Податкового кодексу України;

для іноземних суб’єктів господарської діяльності – повне найменування нерезидента українською мовою та податковий номер нерезидента на території України, присвоєний відповідним податковим органом під час взяття на облік;

у пункті 4 «Вид ліцензії» – вид ліцензії на право провадження відповідного виду господарської діяльності, для отримання якої подається заява;

пункт 5 «Спосіб отримання ліцензії» – не заповнюється;

у пункті 6 «Реєстраційний номер ліцензії» – реєстраційний номер ліцензії;

пункти 7 - 9 – не заповнюються;

у пункті 10 «Інформація про внесення платежу за ліцензію» зазначаються код класифікації доходів бюджету, сума внесеного платежу, номер і дата платіжної інструкції, що підтверджує внесення річної плати за відповідну ліцензію.

Під час накладання кваліфікованого електронного підпису та печатки заявника (за наявності) суб’єкт господарювання засвідчує/підтверджує достовірність інформації, зазначеної в пунктах заяви