Головне управління ДПС у Дніпропетровській області (Криворізький регіон) інформує

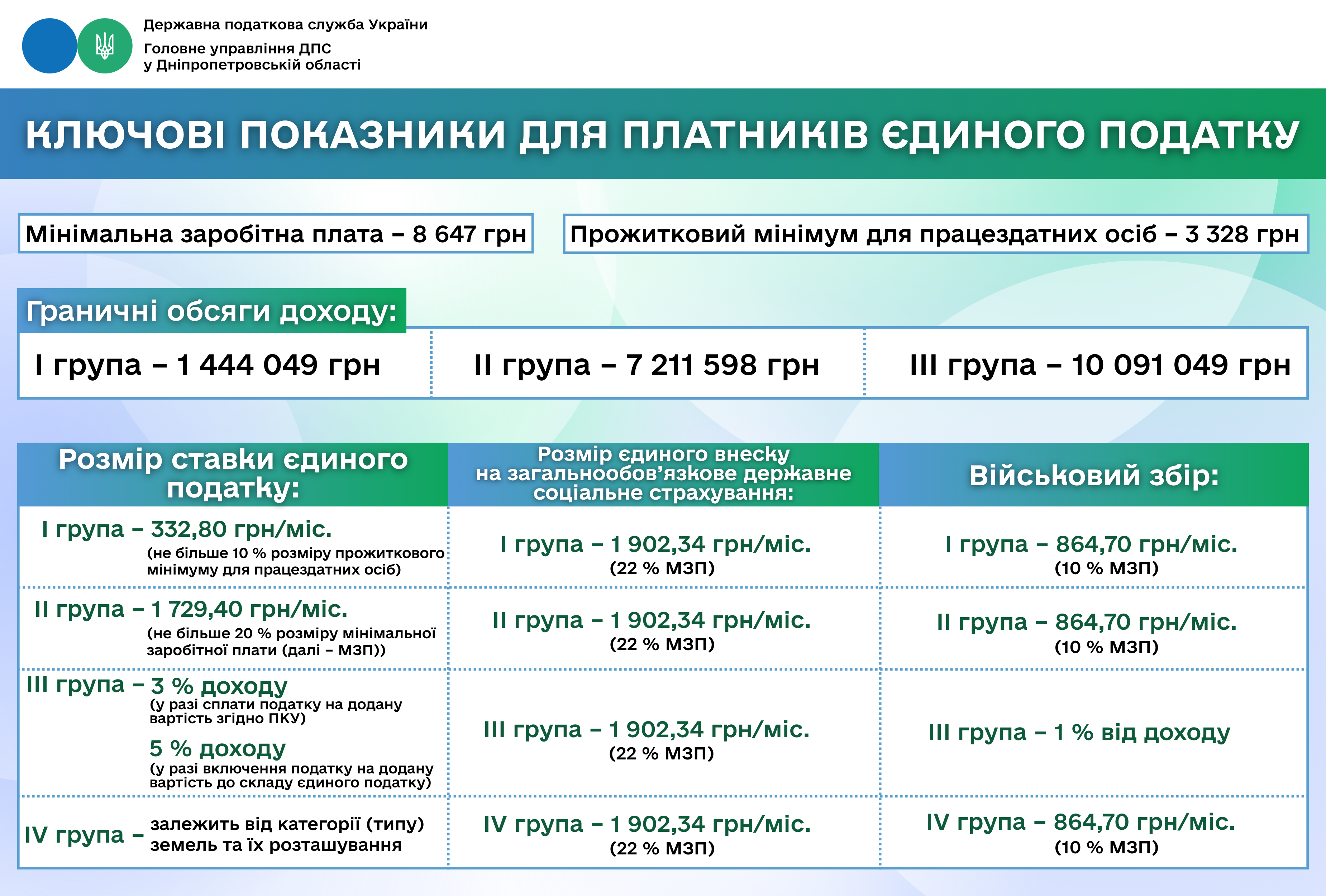

Ключові показники для платників єдиного податку

Мінімальна заробітна плата – 8 647 грн

Прожитковий мінімум для працездатних осіб – 3 328 грн;

Граничні обсяги доходу:

І група – 1 444 049 грн;

ІІ група – 7 211 598 грн;

ІІІ група – 10 091 049 грн.

Розмір ставки єдиного податку:

І група – 332,80 грн/міс (не більше 10 % розміру прожиткового мінімуму)

ІІ група – 1 729,40 грн/міс (не більше 20 % розміру мінімальної заробітної плати (далі – МЗП))

ІІІ група – 3 % доходу (у разі сплати податку на додану вартість згідно ПКУ)

5 % доходу (у разі включення податку на додану вартість до

складу єдиного податку)

ІV група – залежить від категорії (типу) земель та їх розташування

Розмір єдиного внеску на загальнообов’язкове державне соціальне страхування:

І група – 1 902,34 грн/міс (22% МЗП)

ІІ група – 1 902,34 грн/міс (22% МЗП)

ІІІ група – 1 902,34 грн/міс (22% МЗП)

ІV група – 1 902,34 грн/міс (22% МЗП)

Військовий збір:

І група – 864,70 грн/міс (10 % МЗП)

ІІ група – 864,70 грн/міс (10 % МЗП)

ІІІ група – 1 % від доходу

ІV група – 864,70 грн/міс (10 % МЗП)

Деклараційна кампанія - 2026: Випадки, за яких платники податків зобов’язані самостійно обчислити суму податку на доходи фізичних осіб, що підлягає сплаті до бюджету за результатами звітного податкового року...

Випадки, за яких платники податків зобов’язані самостійно обчислити суму податку на доходи фізичних осіб, що підлягає сплаті до бюджету за результатами звітного податкового року шляхом подання до податкового органу податкової декларації про майновий стан і доходи, встановлені розділом IV. ПОДАТОК НА ДОХОДИ ФІЗИЧНИХ ОСІБ Податкового кодексу України (далі – Кодекс):

- отримання окремих видів доходів, що не підлягають оподаткуванню при виплаті, але не звільнених від оподаткування (п. п. 168.1.3 п. 168.1 ст. 168 Кодексу) (сума заборгованості, за якими минув строк позивної давності; нецільова благодійна допомога понад установлену норму; додаткове благо тощо);

- отримання доходів від особи, яка не є податковим агентом (від інших фізичних осіб (резидентів або нерезидентів)) (п. п. 168.2.1 п.168.2 ст. 168 Кодексу) (спадщина; подарунки; від оренди майна іншій фізичній особі; доходи від операцій з продажу (обміну) рухомого та нерухомого майна тощо) ;

- іноземні доходи (п. п. 170.11.1 п. 170.11 ст. 170 Кодексу).

Податкову декларацію про майновий стан і доходи також зобов’язані подавати:

- фізичні особи, які отримують доходи від підприємницької діяльності, крім осіб, що обрали спрощену систему оподаткування (ст. 177 Кодексу);

- фізичні особи, які здійснюють незалежну професійну діяльність (ст. 178 Кодексу);

- іноземці, які за результатами звітного року набули статус резидента України, мають відобразити доходи з джерелом їх походження в Україні та іноземні доходи (п.п. 170.10.4 п. 170.10 ст.170 Кодексу);

- платники податку – резиденти, які виїжджають за кордон на постійне місце проживання, не пізніше 60 календарних днів, що передують виїзду (п. 179.3 ст. 179 Кодексу).

Деклараційна кампанія - 2026: Термін подання податкової декларації про майновий стан і доходи

Податкова декларація про майновий стан і доходи (далі – податкова декларація) подається відповідно до ст. 179 Податкового кодексу України (далі – Кодекс).

Строки подання податкової декларації:

фізичні особи – підприємці (крім осіб, що обрали спрощену систему оподаткування) та фізичні особи, які здійснюють незалежну професійну діяльність, – до 01 травня року, наступного за звітним;

громадяни, у яких виникає обов’язок щодо подання податкової декларації – до 01 травня року, наступного за звітним;

Якщо останній день строку подання податкової декларації припадає на вихідний або святковий день, то останнім днем строку вважається операційний (банківський) день, що настає за вихідним або святковим днем (п. 49.20 ст. 49 Кодексу).

фізичні особи – підприємці (крім осіб, що обрали спрощену систему оподаткування) у разі припинення підприємницької діяльності – протягом 20 календарних днів місяця наступного за календарним місяцем, в якому проведено державну реєстрацію припинення підприємницької діяльності фізичної особи – підприємця за її рішенням.

резиденти, які виїжджають за кордон на постійне місце проживання, – не пізніше 60 календарних днів, що передують виїзду;

фізичні особи, у яких є право на податкову знижку, – до 31 грудня (включно) року, наступного за звітним.

Деклараційна кампанія - 2026: Способи подання податкової декларації про майновий стан і доходи

Платник податків самостійно обирає спосіб подання податкової декларації про майновий стан і доходи:

- особисто або уповноваженою на це особою;

- поштою з повідомленням про вручення та описом вкладення;

- засобами електронного зв’язку в електронній формі з дотриманням вимог законів України «Про електронні документи та електронний документообіг» та «Про електронну ідентифікацію та електронні довірчі послуги».

Увага! Шахраї!

Останнім часом почастішали випадки шахрайських дій з боку невстановлених осіб, які видають себе за посадових осіб Головного управління ДПС у Дніпропетровській області (далі – ГУ ДПС).

Шахраї телефонують платникам податків з мобільних номерів телефонів (096) 652 92 12 та (098) 844 61 28 з проханням надати грошову допомогу за сприяння вирішення проблемних питань.

У черговий раз наголошуємо, що посадові особи ГУ ДПС діють виключно у рамках законодавства та не мають жодного відношення до таких повідомлень.

Просимо бути уважними: у разі надходження дзвінків, листів та повідомлень від імені посадових осіб ГУ ДПС з метою отримання коштів чи висування інших незаконних вимог, слід негайно повідомити Східне управління Департаменту з питань запобігання та виявлення корупції ДПС України за номером телефону (093) 772 25 81, Національну поліцію України за номером телефону 102 або ж зателефонувати на сервіс «Пульс» Державної податкової служби України за номером телефону 0 800 501 007 з наданням, за можливості, інформації щодо шахраїв (прізвище, ім’я, номери телефонів, номери карткових рахунків).

Будьте пильними – захистіть себе від шахраїв.

Про інформаційну безбар’єрність в ДПС

Головне управління ДПС у Дніпропетровській області повідомляє, що інформаційна безбар’єрність – один із напрямів Національної стратегії із створення безбар’єрного простору в Україні на період до 2030 року.

Візія цього напряму: люди незалежно від функціональних порушень чи комунікативної здатності мають доступ до інформації в різних форматах та з використанням асистивних технологій.

Стратегічні цілі інформаційної безбар’єрності: публічна інформація суб'єктів владних повноважень є доступною для кожного у різних форматах. Інформація у аудіовізуальних та друкованих медіа відповідає потребам осіб з обмеженнями повсякденного функціонування.

Досягнення стратегічних цілей дасть змогу забезпечити інформаційну безбар’єрність в державі завдяки:

- підвищенню доступності публічної інформації;

- покращенню доступу до інформації під час судового та виборчого процесу, під час оповіщення і евакуації осіб старшого віку і осіб з інвалідністю, батьків дітей, які повернулися з депортації, батьків і дітей на територіях можливих бойових дій і деокупованих територіях, зокрема доступу до інформації про мінну небезпеку і правила поведінки;

- впровадженню національних стандартів доступності для аудіовізуальних та друкованих медіа;

- зростанню частки доступного культурного, спортивного та іншого аудіовізуального та друкованого медіа-контенту;

- зростанню частки заходів у сферах культури, фізичної культури та спорту, для яких забезпечується титрування, переклад на жестову мову та/або аудіодискрипція (тифлокоментування);

- збільшенню кількості фахівців, які здатні створювати контент у різних форматах.

Нагадуємо, що Контакт-центр ДПС України (далі – Контакт-центр) дає можливість отримати професійні відповіді на запитання з питань оподаткування.

Так, Контакт-центр надає фізичним та юридичним особам:

- інформаційно-довідкові послуги з питань оподаткування, єдиного внеску на загальнообов’язкове державне соціальне страхування (далі – єдиний внесок) та іншого законодавства, контроль за додержанням якого покладено на ДПС;

- інформацію щодо роботи Кваліфікованого надавача електронних довірчих послуг ДПС;

- інформацію щодо стану обробки звітності, функціонування електронних сервісів ДПС;

- персоналізовані дані щодо розрахунків з бюджетом, наявності податкового боргу та заборгованості з єдиного внеску.

Відповіді надаються за визначенням фізичних та юридичних осіб засобами комунікації (фіксований телефонний зв’язок, мобільний зв’язок, месенджери, електронна пошта).

Також Контакт-центр приймає:

- звернення заявників на сервіс «Пульс»;

- усні звернення громадян відповідно Закону України «Про звернення громадян» зі змінами та доповненнями;

- запити на інформацію відповідно до Закону України «Про доступ до публічної інформації» тощо.

Поряд з цим, Контакт-центр здійснює запис фізичних та юридичних осіб на візит до центрів обслуговування платників.

Безбар’єрність – це не бонус, це норма: комфорт і доступність – не привілей, а право.

Методологічна основа для практичної реалізації експериментального проєкту щодо функціонування системи управління податковими ризиками (комплаєнс-ризиками) в ДПС

Головне управління ДПС у Дніпропетровській області нагадує, що постанова Кабінету Міністрів України від 25 липня 2024 року № 854 «Про реалізацію експериментального проекту щодо функціонування системи управління податковими ризиками (комплаєнс-ризиками) в Державній податковій службі» (далі – Постанова № 854) є методологічною основою та базовим документом для практичної реалізації експериментального проекту.

Запровадження системи управління податковими ризиками у ДПС забезпечує системність та єдиний підхід до управління ризиками дотримання податкового законодавства в роботі органів ДПС по всій вертикалі, зосередження зусиль податкових органів на найбільш проблемних питаннях в адмініструванні податків і зборів.

Постанова № 854 не встановлює жодних нових обов’язків або обмежень для платників податків. Для більшості платників, які прагнуть дотримуватися податкового законодавства, ДПС зосереджує зусилля на вжитті проактивних заходів впливу (сприятливих заходах впливу, спрямованих на допомогу платникам податків у розумінні виконання своїх податкових обов’язків), які реалізуються шляхом надання консультацій, інформаційно-довідкових послуг, здійснення сервісного обслуговування платників.

Реактивні заходи впливу є примусовими діями, спрямованими на мінімізацію попередніх випадків і запобігання майбутнім випадкам недотримання податкових обов'язків щодо реєстрації, подання звітності, декларування та сплати зобов'язань платниками податків. Такі заходи повинні включати широкий спектр заходів із здійснення податкового контролю та погашення податкового боргу.

Принципи Національної стратегії доходів до 2030 року

Головне управління ДПС у Дніпропетровській області звертає увагу на таке.

Заходи реформування податкової системи та податкового адміністрування, викладені в Національній стратегії доходів до 2030 року ґрунтуються на принципах:

► Стабільності: Збереження поточної бази оподаткування доходів юридичних та фізичних осіб, забезпечення її цілісності є умовою від якої напряму залежить стабільність доходів України в довгостроковій перспективі. Комбінація заходів щодо забезпечення надходження доходів та диверсифікації їх структури повинна сприяти стабільності, визначеності та достатності надходжень для цілей бюджету.

► Нейтральності: Політика та адміністрування повинні сприяти досягненню рівності та справедливості оподаткування у спосіб, який не впливає на збільшення або зменшення конкурентоздатності платників податків. Політика повинна реагувати на внутрішні та глобальні економічні виклики і конкуренцію, яка породжується тінізацією економіки.

► Справедливості: Політика повинна бути спрямована на мінімізацію регресивності та сприяння горизонтальної та вертикальної справедливості платниками податків. Важливим є досягнення принципу справедливості через використання розподільної ролі податків, враховуючи фіскальну спроможність платників податків. Критичним є недопущення запровадження економічно необґрунтованих пільг та преференцій, які не передбачають забезпечення соціальної справедливості або економічного зростання.

► Доброчесності: Політика повинна бути спрямована на забезпечення дотримання контролюючими органами принципу доброчесності, посилення антикорупційних заходів та підвищення довіри до податкових та митних органів з боку суспільства. Безумовним пріоритетом є забезпечення конфіденційності та захисту даних в системах контролюючих органів.

► Інтегрованості: Максимальне наближення політики і адміністрування до вимог міжнародних стандартів та забезпечення виконання зобов’язань, що випливають із членства України у міжнародних організаціях є запорукою тісної інтеграції України у світову економіку.

► Ефективності: При розробці політики слід враховувати спроможність органів влади щодо забезпечення збирання надходжень та адміністрування доходів. Це має досягатися шляхом вдосконаленням управління процесами адміністрування, їх цифровізацією, підвищенням якості використання даних контролюючими органами.

► Розвитку: Політика та стратегії повинні забезпечувати підтримку відбудови, післявоєнної реконструкції та відновлення економіки України, стимулювання розвитку її виробничого та експортного потенціалу. Політика має передбачати запровадження необхідних інструментів для підтримки інвестицій з урахуванням тих, які використовуються в країнах ЄС.

Трудові відносини – у фокусі уваги податкової служби

Головне управління ДПС у Дніпропетровській області звертає увагу, що оформлення трудових відносин роботодавцями з найманими працівниками – це забезпечення соціальних гарантій громадян та надходжень до бюджету.

Нагадуємо, що відповідно до норм Податкового кодексу України фактичною вважається перевірка, що здійснюється за місцем фактичного провадження платником податків діяльності, розташування господарських або інших об'єктів права власності такого платника.

Така перевірка здійснюється контролюючим органом, у тому числі, на дотримання роботодавцем законодавства щодо укладення трудового договору, оформлення трудових відносин з працівниками (найманими особами).

Зауважимо, що фактична перевірка здійснюється за наявності підстав, передбачених п. 80.2 ст. 80 Податкового кодексу України та без попередження платника податків (особи).

Основні принципи системи управління податковими ризиками (комплаєнс-ризиками)

Головне управління ДПС у Дніпропетровській області повідомляє.

Основними принципами системи управління податковими ризиками (комплаєнс-ризиками) платника податків є:

- інтегроване управління податковим ризиком – принцип управління податковими ризиками, який передбачає експериментальну інтеграцію підходів з його управління в діяльність структурних підрозділів;

- структурування та комплексне управління податковим ризиком – принцип управління податковими ризиками, який передбачає систематичне та комплексне дослідження всіх аспектів діяльності платника податків із виконання податкових обов’язків;

- адаптоване управління податковим ризиком – принцип управління податковими ризиками, який передбачає постійне пристосування та оптимізацію процесів управління ризиками відповідно до змін у зовнішньому та внутрішньому середовищі;

- інклюзивне (всебічне) управління податковим ризиком – принцип управління податковими ризиками, який передбачає всебічне та своєчасне залучення заінтересованих сторін до реалізації експериментального проекту, що сприяє підвищенню рівня обізнаності та обґрунтованості управління податковими ризиками;

- динамічне управління податковим ризиком – принцип управління податковими ризиками, який дає змогу вчасно передбачати та відповідно реагувати на зміни і події внутрішнього та зовнішнього середовища, що мають вплив на виникнення, зміну або зникнення податкових ризиків під час реалізації експериментального проекту;

- постійне поліпшення керування податковим ризиком – постійне вдосконалення шляхом навчання та накопичення досвіду під час реалізації експериментального проекту.

Поняття безбар’єрності

Головне управління ДПС у Дніпропетровській області повідомляє, що розпорядженням Кабінету Міністрів України від 14 квітня 2021 року № 366-р схвалено Національну стратегію із створення безбар’єрного простору в Україні на період до 2030 року (із змінами) (Стратегія). Ця Стратегія розроблена відповідно до принципів та інструментів методології управління, орієнтованого на результат, спрямована на сталий, інклюзивний розвиток і забезпечення доступності та людиноцентричності у всіх сферах життєдіяльності суспільства, розв’язання наявних проблем та задоволення потреб різних суспільних груп шляхом виконання визначених завдань та досягнення поставлених цілей.

Інформуємо про такі поняття та напрями безбар’єрності.

► Безбар’єрність

Загальний підхід до формування та імплементації державної політики для забезпечення безперешкодного доступу всіх груп населення до різних сфер життєдіяльності. Безбар’єрним середовищем визнається простір необмежених можливостей, в якому відсутні дискримінація, соціальні упередження та стереотипи, враховуються інтереси та потреби кожного громадянина.

► Доступність

Забезпечення рівного доступу всім групам населення до фізичного оточення, транспорту, інформації та зв’язку, інформаційно-комунікаційних технологій і систем, а також до інших об’єктів та послуг, як у міських, так і в сільських районах.

► Інклюзія

Процес збільшення ступеня участі всіх громадян у соціумі. Вона передбачає усунення бар’єрів та розробку і застосування конкретних рішень, які дозволять кожній людині рівноправно брати участь у суспільному житті. Один із ключових принципів інклюзії – залучення всіх людей у всі сфери життя.

Увага суб’єктів господарювання!

З 01.01.2026 відкрито новий рахунок за кодом класифікації доходів бюджету 50070100 «Кошти, що надходять від сплати роботодавцями внеску, штрафів та пені за несплату чи за порушення порядку сплати такого внеску»

Головне управління ДПС у Дніпропетровській області інформує про таке.

Звертаємо увагу платників, що з 01 січня 2026 року набрав чинності Закон України від 15 січня 2025 року № 4219-IX «Про внесення змін до деяких законодавчих актів України щодо забезпечення права осіб з інвалідністю на працю» (далі – Закон № 4219), яким запроваджено внесок на підтримку працевлаштування осіб з інвалідністю – внесок цільового призначення, збір якого здійснюється в обов’язковому порядку з метою фінансового забезпечення соціального захисту осіб з інвалідністю і дітей з інвалідністю. Засади збору та ведення обліку внеску, умови та порядок його нарахування і сплати та повноваження органу, що здійснює його збір та ведення обліку, визначаються Законом № 4219.

Відповідно до норм Закону № 4219 адміністрування внеску здійснюють податкові органи, до завдань яких належать забезпечення збору внеску, ведення обліку надходжень від його сплати та здійснення контролю за його сплатою.

Згідно з вимогами статті 10 Закону № 4219, внески зараховуються на рахунки, відкриті в центральному органі виконавчої влади, що реалізує державну політику у сфері казначейського обслуговування бюджетних коштів за кодом класифікації доходів бюджету (далі – ККДБ) 50070100«Кошти, що надходять від сплати роботодавцями внеску, штрафів та пені за несплату чи за порушення порядку сплати такого внеску».

Новий рахунок за ККДБ 50070100 для платників Дніпропетровської області та реквізити всіх відкритих Державною казначейською службою України бюджетних рахунків та рахунків для сплати єдиного внеску на загальнообов’язкове державне соціальне страхування розміщені на субсайті «Головне управління ДПС у Дніпропетровській області» та вебпорталі ДПС у розділі «Рахунки для сплати платежів» за посиланням: Головна/Рахунки для сплати платежів (https://tax.gov.ua/rahunki-dlya-splati-platejiv/).

Також повідомляємо, що Електронний кабінет забезпечує можливість автоматизованого визначення рахунків для сплати податків, зборів, платежів та єдиного внеску на загальнообов’язкове державне соціальне страхування на поточну дату конкретного платника податків відповідно до відкритих інтегрованих карток по даному платнику.

Роботодавці зобов’язані оформляти трудові відносини відповідно до вимог законодавства

Головне управління ДПС у Дніпропетровській області інформує.

Наймати працівників можуть компанії, приватні підприємці, а також фізичні особи, які беруть на роботу кухарів, нянь, водіїв та ін.

При цьому всі вони стають роботодавцями і мають дотримуватися трудового законодавства.

Часто роботодавці укладають з працівниками цивільно-правові угоди, а не трудові. У відносинах працівник – роботодавець має укладатися трудовий договір. Цивільно-правова угода про надання послуг укладається в разі співпраці з незалежним підрядником або особою, яка забезпечує себе роботою самостійно, тобто займається підприємництвом, бізнесом.

Порядок оформлення трудових відносин з найманими працівниками є однаковим для всіх роботодавців. Він включає три основні кроки:

- укладення трудового договору;

- оформлення наказу про прийняття на роботу;

- повідомлення Державної податкової служби.

Вимоги щодо мінімального розміру заробітної плати у сфері роздрібної торгівлі алкоголем, тютюном, рідинами для електронних сигарет та пальним

Головне управління ДПС у Дніпропетровській області нагадує.

Починаючи з 01 жовтня суб’єкти господарювання, які отримали ліцензії на право роздрібної торгівлі алкогольними напоями, сидром та перрі (без додавання спирту), тютюновими виробами, рідинами, що використовуються в електронних сигаретах, та пальним для провадження відповідної діяльності на підставі зазначених ліцензій мають дотримуватись вимог, передбачених частинами тринадцятою та чотирнадцятою статті 42 Закону № 3817.

Так, розмір середньої щомісячної заробітної плати, нарахованої суб’єктом господарювання/загального місячного оподатковуваного доходу суб’єкта господарювання, зареєстрованого як фізична особа – підприємець, що не має найманих працівників, має становити не менше ніж:

1,5 мінімальних заробітних плат (12 970,5 грн) при одночасному дотриманні таких умов для всіх місць роздрібної торгівлі:

▪ їх розташування – за межами населених пунктів – адміністративних центрів областей і м. Києва та м. Севастополя на відстані від 50 кілометрів;

▪ площа торговельної зали – до 500 метрів квадратних;

2 мінімальних заробітних плат (17 294,0 грн) для всіх інших суб’єктів господарювання, у яких місця торгівлі не відповідають зазначеним вище умовам.

Невиконання цих вимог призведе до припинення дії ліцензії.

Розрахунок розміру середньої щомісячної заробітної плати або розміру загального місячного оподатковуваного доходу суб’єкта господарювання здійснюється за період починаючи з дня набрання чинності № 4536-IX.

Припинення дії ліцензії застосовується у разі виявлення за результатами перевірки контролюючим органом факту, який зафіксований в акті перевірки, щодо невідповідності протягом трьох повних календарних місяців поспіль у період дії ліцензії:

- розміру середньої щомісячної заробітної плати, нарахованої суб’єктом господарювання, – розміру, визначеному частиною тринадцятою статті 42 Закону № 3817;

- розміру загального місячного оподатковуваного доходу суб’єкта господарювання, зареєстрованого як фізична особа – підприємець, що не має найманих працівників, – розміру, визначеному частиною чотирнадцятою статті 42 Закону № 3817.

Довідково: Закон України від 18 червня 2024 року № 3817-IX «Про державне регулювання виробництва і обігу спирту етилового, спиртових дистилятів, біоетанолу, алкогольних напоїв, тютюнових виробів, тютюнової сировини, рідин, що використовуються в електронних сигаретах, та пального» (зі змінами та доповненнями);

Закон України від 16 липня 2025 року № 4536-IX «Про внесення змін до Податкового кодексу України та інших законодавчих актів України у зв’язку з прийняттям Закону України «Про інтегроване запобігання та контроль промислового забруднення» та з метою удосконалення окремих положень податкового законодавства».

З 1 січня 2026 року запроваджено нову форму податкової декларації з орендної плати за державні сільгоспземлі

З 1 січня 2026 року платники подаватимуть за новою формою податкову декларацію з орендної плати за земельні ділянки сільськогосподарського призначення державної власності.

Це стосується ділянок, які були передані в оренду згідно зі статтею 120¹ Земельного кодексу України.

Декларація призначена для декларування податкових зобов’язань з орендної плати за земельні ділянки державної власності, які:

- раніше перебували у постійному користуванні державного підприємства;

- у результаті перетворення перейшли до акціонерного товариства або товариства з обмеженою відповідальністю, 100 % акцій (часток) у статутному капіталі якого належать державі;

- передані такому правонаступнику на праві оренди строком на 50 років.

Для зарахування орендної плати за такими земельними ділянками внесено зміни до Класифікації доходів бюджету та запроваджено новий код бюджетної класифікації – 18011200.

Нову форму декларації затверджено наказом Міністерства фінансів України від 14 березня 2025 року № 154, зареєстрованим у Міністерстві юстиції України 26 березня 2025 року за № 473/43879 (зі змінами).

З 1 січня 2026 року змінюються строки подання нотаріусами інформації до податкової

З 1 січня 2026 року набрали чинності зміни до Податкового кодексу України щодо строків подання нотаріусами інформації про посвідчені договори та видані свідоцтва про право на спадщину.

При вчиненні нотаріальних дій щодо:

- посвідчення договорів купівлі-продажу (міни) між фізичними особами нерухомого та рухомого майна;

- видачі свідоцтв про право на спадщину;

- посвідчення договорів дарування,

нотаріуси подають до контролюючого органу інформацію, визначену пунктами 172.4, 173.4 та 174.4 Податкового кодексу України.

Строки подання інформації

- державні нотаріальні контори – щомісяця;

- приватні нотаріуси – щокварталу (з розбивкою по місяцях звітного кварталу).

Інформація подається до контролюючого органу за місцем розташування державної нотаріальної контори або робочого місця приватного нотаріуса.

Форма подання

Відомості подаються за формою додатка 4ДФ до Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь фізичних осіб, та сум утриманого з них податку і нарахованого єдиного внеску відповідно до наказу Міністерства фінансів України від 13.01.2015 № 4, зі змінами.

Новації передбачені Законом України від 16 липня 2025 року № 4536-ІХ «Про внесення змін до Податкового кодексу України та інших законодавчих актів у зв’язку з прийняттям Закону України «Про інтегроване запобігання та контроль промислового забруднення».

Національна стратегія доходів: переваги та результати запровадження електронних платіжних інструкцій

Цифрове стягнення податкового боргу

Послідовна цифровізація податкового адміністрування є одним із ключових напрямів реалізації Національної стратегії доходів до 2030 року.

Важливим етапом цього процесу стало запровадження електронних платіжних інструкцій у системі стягнення податкового боргу, що суттєво модернізувало механізми взаємодії між податковими органами, Державною казначейською службою України та надавачами платіжних послуг.

З 20 серпня 2025 року розпочала роботу система, яка забезпечує формування платіжних інструкцій в електронній формі в інформаційно-комунікаційній системі Державної податкової служби України та їх подальше направлення на виконання надавачам платіжних послуг для примусового стягнення коштів у рахунок погашення податкового боргу (наказ Міністерства фінансів України від 30.12.2024 № 669 «Про затвердження Порядку інформаційної взаємодії Державної податкової служби України, Державної казначейської служби України та надавачів платіжних послуг під час передавання платіжних інструкцій на стягнення коштів в електронній формі» (із змінами) (далі – Порядок інформаційної взаємодії)).

Важливою перевагою нової системи є автоматичне відкликання платіжних інструкцій. Воно відбувається без додаткового втручання у разі:

- повного погашення податкового боргу платником;

- відсутності боргу, підтвердженого в установленому порядку.

Такий механізм забезпечує баланс між інтересами держави та платників податків, гарантує коректність дій податкових органів і запобігає надмірному або помилковому списанню коштів.

Автоматизація як основа ефективності

Відповідно до затвердженого Порядку інформаційної взаємодії процес формування платіжних інструкцій на списання податкового боргу є повністю автоматизованим. Він здійснюється на щоденній основі щодо кожного платника податків, по якому наявні рішення про стягнення боргу, прийняті в установленому порядку.

Автоматизація цього процесу дає змогу:

- суттєво скоротити час між прийняттям рішення та його фактичним виконанням;

- унеможливити затримки, пов’язані з паперовим документообігом;

- зменшити навантаження на працівників податкових органів;

- мінімізувати ризики технічних та людських помилок.

Фінансові результати

Практичні результати впровадження електронних платіжних інструкцій підтверджують їхню ефективність.

Так, у січні – грудні 2025 року щодо юридичних осіб – боржників Дніпропетровської області було сформовано та направлено до надавачів платіжних послуг 331,4 тис платіжних інструкцій. Загальна сума коштів, примусово стягнутих у рахунок погашення податкового боргу, склала 126,4 млн гривень.

При цьому, саме електронний формат став домінуючим: упродовж 2025 року кількість направлених електронних платіжних інструкцій становила 300,9 тис. одиниць, а сума коштів, уже стягнутих за їх допомогою, – 48,3 млн гривень.

Такі показники свідчать про зростання оперативності та результативності стягнення податкового боргу, а також про підвищення рівня бюджетних надходжень.

Прозорість і контроль на кожному етапі – крок до сучасного податкового адміністрування

Запровадження електронних платіжних інструкцій стало суттєвим кроком до побудови прозорої, прогнозованої та технологічно сучасної системи стягнення податкового боргу.

Новий формат взаємодії:

- підвищує довіру до податкових процедур;

- забезпечує чітке дотримання прийнятих рішень;

- сприяє стабільному наповненню бюджетів усіх рівнів.

У підсумку: електронні платіжні інструкції не лише оптимізували внутрішні процеси податкової служби, а й стали важливим інструментом зміцнення фінансової дисципліни та реалізації державної політики цифрової трансформації.

Оподаткування благодійної допомоги ВПО: що варто знати

Законодавчі зміни щодо стимулювання благодійництва

У період дії воєнного стану питання надання та оподаткування благодійної допомоги, зокрема внутрішньо переміщеним особам (ВПО) і громадянам, які постраждали внаслідок збройної агресії російської федерації, є надзвичайно актуальним. Податковим законодавством України передбачаються певні особливості та низка пільг, спрямованих на підтримку таких осіб та стимулювання благодійництва.

Порядок оподаткування благодійної допомоги, яка надається фізичній особі, визначається пунктом 170.7 статті 170 Податкового кодексу України (ПКУ). З 16 березня 2025 року уточнено та розширено правила застосування окремих норм ПКУ у частині звільнення від оподаткування благодійної допомоги (Закон України від 25 лютого 2025 року № 4254-ІХ «Про внесення змін до Податкового кодексу України щодо стимулювання благодійництва у період воєнного стану»).

Зокрема, розширено перелік потреб, сума благодійної допомоги на які не включається до оподатковуваного доходу фізичних осіб.

Найчастіше така допомога надається на користь:

- внутрішньо переміщених осіб;

- осіб, які постраждали від збройної агресії рф у період дії правового режиму воєнного стану;

- інших категорій осіб, визначених п.п. 165.1.54 п. 165.1 ст. 165 ПКУ, зокрема, осіб, які вимушено покинули місце проживання у зв’язку з проведенням АТО у таких населених пунктах та які мешкали на території Автономної Республіки Крим та вимушено покинули місце проживання у зв’язку з тимчасовою окупацією території України.